Что делать, если приобретен поддельный полис ОСАГО? Какой может быть штраф и как избежать такой ситуации

Нужно отметить, что сам факт, что гражданин приобрел поддельный бланк полиса наказанию не подлежит . Ведь страхователь, в данном случае, был введен в заблуждение и не имеет специальных познаний для выявления подделки.

Данное деяние наказывается штрафом до 80000 рублей или в размере заработной платы, или же иного дохода нарушителя закон за период до 6 месяцев либо к нарушителю может быть применено наказание исправительными работами на срок до 2 лет, или же арест на срок до полугода. Если выясняется, что полис автогражданской ответственности является фальшивкой, то чаще всего к нарушителю применяется наказание в виде штрафа в размере 800 рублей по ст. 12.37 ч.2 КоАП РФ.

- Сначала нужно подать заявление в РСА с просьбой определить подлинность ОСАГО виновного в аварии.

- На основании предоставленного РСА ответа вам следует выдвинуть претензии виновному с требованием оплатить ущерб.

- Если виновник отказывается от добровольной оплаты ущерба, то следует написать исковое заявление в суд.

- Также вы можете написать заявление в полицию, к данному заявлению вы можете приложить копию ответа РСА.

- структуру образца;

- порядок изложения событий;

- статью закона о даче ложного обвинения.

- Встречается мошенничество и на сайтах знакомств. Многих людей интересуют не новые встречи и планы создания семьи, а обогащение за чужой счет.

- Мошенничество связано и с вирусами.

Таким образом, вы еще раз можете убедиться, что уголовная ответственность за использование, подделку и приобретение поддельного бланка ОСАГО не предусмотрена. Если такое случилось, и вас шантажируют или хотят привлечь по 159 УК РФ, не выплачивают страховое возмещение, звоните нашим юристам, мы отсудим возмещение и решим ваши проблемы, поскольку ни страховая, ни представители правопорядка не смогут ни в одном суде доказать то, что Вы знали о том, что полис липовый и намеренно приобрели его, исключительно, с целью получения страховой выплаты, т. е. решили воспользоваться этим.

Другие материалы по теме:

- Можно ли написать заявление в прокуратуру на бездействие судебных приставов

- Статья 105 часть 1 УК РФ попадает под амнистию

- Административный надзор как способ обеспечения законности и дисциплины

- Последствия возбуждения уголовного дела в отношении конкретного лица

- Обжалование решений действий и бездействий органов уголовного преследования

Совершение преступления

Состав преступления

Статья УК

автомобиль

административный

возбуждение

гражданский

деньги

деятельность

документ

жалоба

закон

заявление

здоровье

имущество

исполнение

надзор

наказание

образец заявления

освобождение

основание

ответственность

отказ

подать

полиция

получение

порядок

постановление

право

предварительный

прекращение

привлечение

причинение вреда

производство

прокуратура

прокурор

процесс

решение

свидетель

следствие

сроки

судебный

условие

ходатайство

хранение

Обжалование

Процедура оспаривания действий работника ГИБДД чаще всего касается неправильного установления статьи при квалификации нарушения.

Отстоять право допускается двумя способами:

- досудебный порядок – когда пишется жалоба на имя начальника отдела ГИБДД;

- судебный метод – лицо составляет исковое заявление об обжаловании админ-протокола.

Написать жалобу или иск нужно на протяжении 10 суток.

П.3 ч.1 Ст.30.1 КоАП предусматривает возможность обжалования постановления, вынесенного должностным лицом в:

- вышестоящий орган/ чиновнику в порядке, предусмотренному ФЗ от 02.05.2006 N 59-ФЗ;

- суд – в порядке, предусмотренном процессуальными нормами.

Ст. 30.3 КоАП устанавливает 10-дневный срок для обжалования наказания, моментом отсчета считается:

- день вручения постановления;

- дата получения копии документа.

Что делать, если виновник отказывается возмещать ущерб?

Когда виновник инцидента на дороге отказывается выплачивать деньги на восстановление ТС пострадавшего – это самый худший вариант не только дня него, но и для второй стороны аварии. Если у него не было средств на покупку настоящего полиса, то и возмещать ущерб ему вероятнее всего будет нечем. Потерпевшей стороне в подобной ситуации придется ждать свою компенсацию очень долгий период (если дело дойдет до суда, то это может длиться месяцами), а когда он настанет, может быть и такое, что ввиду отсутствия средств это будет выплата раз месяц в размере 500 руб. Также ей придется раскошелиться на оплату судебных издержек, государственную пошлину, экспертизу и т.д. В дальнейшем конечно виновник должен это все возместить, но когда это случится, неизвестно. Но иногда суд присуждает выплачивать еще моральный ущерб.

Если виновник аварии отказался платить, то сразу подавайте на него иск в суд. Только предупредите его, что в таком случае его затраты могут возрасти в несколько раз. Не исключено, что он передумает и согласится разрешить все прямо на месте ДТП.

Чтобы подать исковое заявление в суд, потерпевшему необходимо собрать к нему еще перечень документов:

- Справка с печатью ГАИ ГИБДД по форме 154 (но она нужна только если авария произошла ранее 20 октября 2017 года).

- Схема ДТП и документ, в котором указано, что в инциденте виноват второй участник.

Когда все собрано, нужно оплатить госпошлину и подать иск по месту регистрации ответчика. Лучше к такому делу привлекать юриста. За его услуги конечно придется заплатить, но если дело будет выиграно, то виновник компенсирует даже эти затраты. Кроме того, некоторые юристы входят в положение потерпевших и не требуют оплату сразу, а только после окончательного выигрыша и зачисления денег от виновника на его счет.

Липовая страховка ОСАГО на автомобиль в 2021 году

- качество бумаги. Оно должно быть хотя бы на вид заводским, фактура должна быть плотной с вкраплениями в виде ворсинок;

- водяные знаки (логотип РСА);

- защитный орнамент «сеточкой»;

- металлизированную полоску на обороте документа;

- шрифт, которым напечатаны серия и номер, должны быть выпуклыми и прощупываться;

- яркость, четкость и размер нанесенных текста и символов. Они должны быть везде одинаковы.

Если в отзывах о страховой организации говорится, что в ней можно приобрести полис ОСАГО за 1000-1500 рублей, и при этом речь идет не о каком-нибудь прицепе или небольшом сроке страхования, будьте уверены, вас обманывают. Средняя стоимость «автогражданки на автомобиль класса ВАЗ 2107 без ограничения числа водителей составляет около 9000 рублей. КАСКО стоит в разы дороже, даже если договор заключается на сравнительно небольшой срок. Сразу необходимо отметить, что кроме откровенно поддельных, фальшивыми также считаются неправильно оформленные документы. Даже отпечатанный Гознаком бланк может быть недействительным и считаться непригодным для использования.

Например, если СК прекратила работу или он был похищен. В любом случае рекомендуется проверять правильность заносимых данных. Но в том и другом случае у правоохранителей появится вполне резонный вопрос, где и с какой целью водитель приобретал поддельный полис. По идее поддельный ОСАГО это то же самое, что у вас нет полиса, так как подделка это простая бумажка, не имеющая никакой юридической силы и не порождающая никаких обязанностей. Ваши показания будут иметь решающее значение, само собой, если вы скажете, что вы сознательно пошли на покупку поддельного полиса и знали, что он не настоящий, то это уже пункт 3 статьи 327 УК РФ, как ни крути. Но если вы в показаниях напишете, что вас обманули при покупке, то это уже не образует состав преступления, а напротив, в таком случае в отношении вас было совершено преступление и мошеннические действия. Если сотрудниками ДТП выявляется фальшивый полис ОСАГО, то, согласно 32 статье УК РФ, водителя могут наказать тремя способами: Судебная практика показывает, что заявления в полицию на продавца редко появляются, потому что непосредственный диалог между ним и водителем заканчивается возмещением ущерба и моральной компенсации в частном порядке.

Связано это с тем, что суды и расследования портят репутацию компании, проще сделать все выплаты в добровольном порядке. Лица, распространившие фальшивые полиса ОСАГО подпадают под уголовную ответственность по ст.159 (Мошенничество) УК РФ и наказываются штрафом до 120 тысяч рублей, либо обязательными работами на срок до 360 часов, либо исправительными работами на срок до 1 года, либо ограничением свободы на срок до 2 лет, либо принудительными работами на срок до 2 лет, либо арестом на срок до 4 месяцев, либо лишением свободы на срок до 2 лет. На основании чего происходит возбуждение уголовных дел за продажу и использование фальшивых полисов ОСАГО?

Кто выплатит потерпевшему водителю компенсацию в том случае, если виновник аварии на имеет полиса ОСАГО

Гражданский кодекс Российской Федерации устанавливает, что вред, причиняемый какому-либо лицу или принадлежащим ему материальным благам, должен быть возмещен именно тем гражданином, который ответственен за искомый ущерб.

Из этого следует, что оплачивать вам починку автомобиля или осуществлять компенсацию иного вреда виновник аварии, в том случае, когда у него отсутствует страховка, будет из своего, непосредственно, кармана.

Взыскивать средства с искомого лица вам, к сожалению, придется самостоятельно.

Если у виновника нет ОСАГО, значит он должен компенсировать ваш ущерб из своего кармана

Что делать, если во время аварии причинен вред здоровью, а у виновника нет ОСАГО

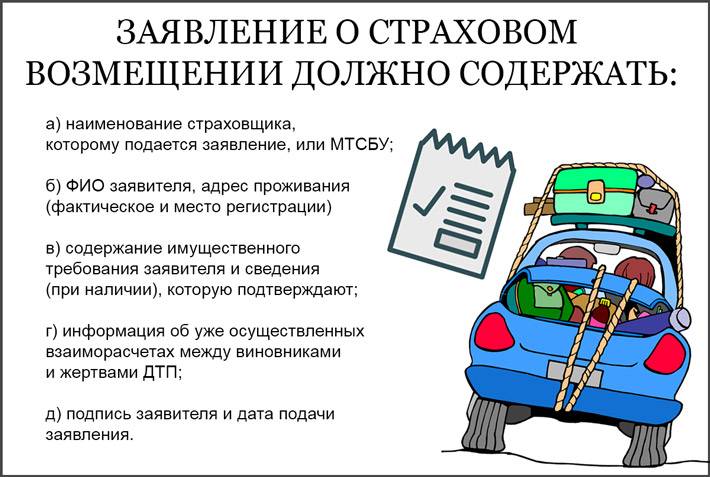

Если вы попали в аварию по чужой вине, и пострадали в ней, или же вред здоровью был нанесен иным участникам ДТП, то все пострадавшие могут рассчитывать на получение компенсации в виде денежной выплаты. Для этого пострадавшее лицо должно обратиться непосредственно в профессиональное объединение страховщиков, подав туда:

- заявление с требованием выплаты;

- документы согласно установленному перечню.

В РСА можно обращаться даже в том случае, когда у второго участника аварии отсутствует страховка, так как впоследствии данное объединение не останется «в минусе». Оно взыщет с виновника ДТП с помощью искового заявления средства, сумма которых будет равна предварительно выплаченной компенсации.

Если вы хотите получить средства через РСА, то имеете на это право, в конечном счете деньги все равно будут взысканы с должника

Следует отметить, что пострадавшее лицо может выбирать, у кого требовать средства при получении вреда здоровью:

- получить компенсацию у РСА и как можно скорее уладить все вопросы со здоровьем;

- добиваться получения средств непосредственно у лица, виновного в аварии, которые оно должно будет выплатить вам непосредственно из своего кошелька.

Схемы мошенничества страховых компаний

Бывает, агенты-страховщики создают мошеннические схемы для обмана своих же компаний. Совместно со страхователями завышается стоимость ремонта авто после ДТП, указывается более высокая цена деталей для автомобилей, искажаются важные нюансы транспортного происшествия, указывающие на вину страхователя.

Мошенничество с полисами ОСАГО — проставление нужной даты в документе

Наличие у водителя полиса ОСАГО – бумажного или электронного – обязательное условие. За отсутствие документа или истекший срок его действия положен штраф – 800 рублей. Если водитель не вписан в полис – 500 рублей.

Однако нередки случаи когда водители, желая сэкономить, считают, что дешевле заплатить штраф, чем несколько тысяч за страховку. Однако от ДТП не застрахован никто – и даже самые аккуратные и опытные водители могут попадать в аварии.

Но если виновник ДТП оказался без страховки, ремонт пострадавшему ему придётся возмещать полностью из своих личных средств. И вот тогда те, кто хотел сэкономить, ищут любые возможности заполучить документ автострахования. Обычно это попытка оформить полис задним числом – так, чтобы на момент аварии автомобиль был якобы застрахован.

Тем не менее, провести мошенничество с полисом ОСАГО с развитием цифровых технологий становится всё сложнее и сложнее. В настоящее время не просто оформить полис на прошедшую дату, так как страховщик должен зарегистрировать выдаваемый документ в базе Российского союза автостраховщиков. А это делается только на момент запроса.

Добавление ущерба, не соответствующего реальным повреждениям

Вступив в сговор страхователь и сотрудник, занимающийся определением и урегулированием убытков страховой компании, могут зафиксировать повреждения, которых на самом деле не было. В итоге страховая выплата назначается выше – а страхователь отдаёт определённый процент сотруднику компании за подтверждение повреждений.

Искажение стоимости деталей и ремонта

Мошенничество заключается в завышении стоимости деталей для замены и ремонта. Преступление может совершаться в сговоре страхователя и агентов компании-страховщика, а также при участии сотрудников ремонтных мастерских.

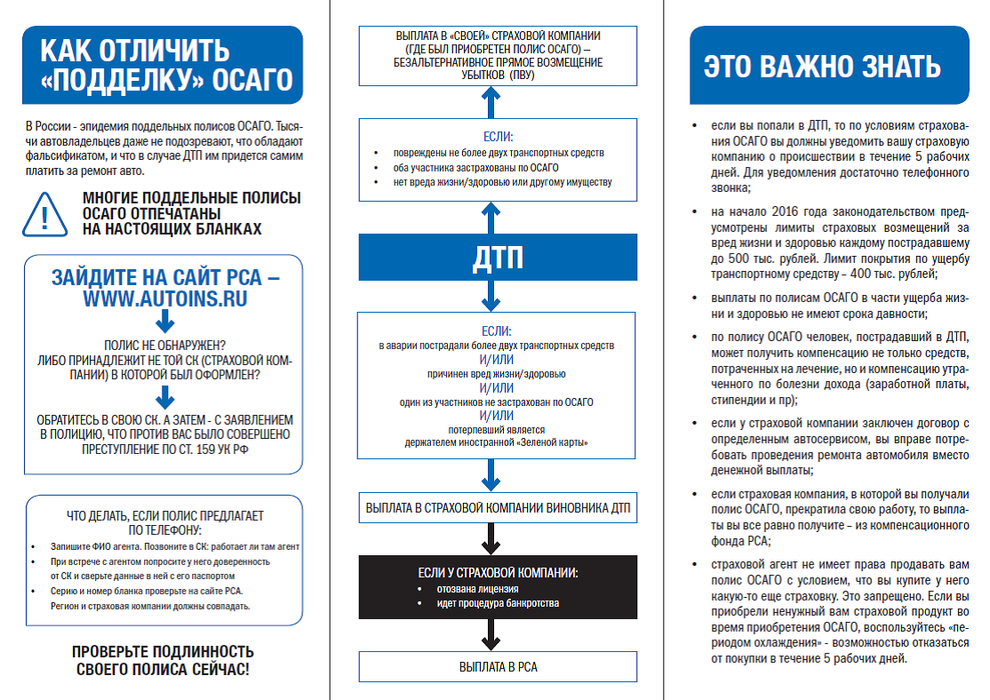

Продажа поддельных полисов

Можно выделить два направления:

- о том, что полиса автострахования поддельные, страхователи знают заранее и намеренно покупают их – для того, чтобы предъявить сотрудникам ГИБДД и избежать штрафов;

- страхователи не знают, что имеют дело с поддельными полисами.

Во втором случае клиенты зачастую обращаются в фирмы однодневки, поддавшись на предложение приобрести страховку по более выгодной цене.

С появлением возможности приобретения электронного полиса участились случаи обмана через интернет. Мошенники создают сайты-копии известных страховых компаний, заманивают скидками, низкими ценами. Поддавшиеся на уловку водители либо ничего не получают, либо получают недействительный полис ОСАГО, по которому он не сможет рассчитывать в случае ДТП.

Чтобы не стать жертвой мошенников рекомендуется переходить на сайты страховых компаний только с официального сайта РСА, при этом нужно внимательно смотреть адрес в браузере.

Обязательно ли оформлять ОСАГО: ответственность и последствия отказа от оформления

Каждый водитель-новичок знает: после получения водительских прав и покупки машины он обязан отправиться в фирму, занимающуюся страхованием в данной сфере, и сделать себе полис ОСАГО.

Отвечая на вопрос, является ли данное действие обязательным, нагляднее всего будет расшифровать аббревиатуру ОСАГО. Итак, ее дословное значение будет следующим: обязательное страхование автогражданской ответственности. Раз уж обязательность данной процедуры включена в название можно понять, что вы, как российский водитель, по собственному желанию данный этап становления полноправным участником дорожного движения пропустить не можете.

Страхование ОСАГО — обязательная процедура, которую в обязательном порядке нужно производить, становясь водителем в России. При отказе от оной с вас каждый раз при остановке сотрудниками ГАИ будут взымать штраф

Если вы откажитесь от оформления полиса, желая сэкономить деньги (обычно эта причина является основанием для отказа от оформления ОСАГО), то в первую очередь вам грозит, не только как виновнику ДТП, но также и как водителю, остановленному представителями дорожно-патрульной службы для проверки, оплата штрафа. На сегодняшний день величина данной денежной санкции составляет 800 российских рублей. Оплатить эти средства придется из своего кармана даже в том случае, если вы – пострадавшая в аварии сторона.

Штраф за отсутствие страховки 800 рублей

Как отличить поддельное ОСАГО от настоящего

В наши дни уже не бывает некачественных подделок, непонятно каким образом произведенных, имеющих очевидно кустарный вид. Подделки сегодняшнего дня – это очень хорошие копии документа, произведенные с помощью современного оборудования в цехах с очень хорошим оснащением, следовательно, распознавание такой фальшивки затруднительно даже для специалиста.

Что же в такой ситуации делать обычному водителю? Какие признаки помогут распознать подделку? Если внешний вид полиса наталкивает даже на самые ничтожные подозрения в оригинальности документа, профессионалы рекомендуют владельцам этих полисов очень тщательно их проверить.

Как водится, существует несколько способов для определения подлинности документа:

- Некачественная бумажная основа. Если страховка сделана из тонкой бумаги, не выглядящей качественно, рекомендуем задуматься.

- Настоящий полис должен быть оснащен водяными знаками с логотипами РСА. Эти водяные знаки отсутствуют на поддельных документах.

- Оригинальный полис больше листа формата А4 на 1 см по вертикали.

- Так как составление такого документа регламентируется законодательно, документ должен быть заполнен как печатными, так и рукописными знаками.

- У каждого полиса есть свой уникальный номер, который пропечатывается на нем, что можно ощутить, используя тактильный метод. Поддельный вариант документа не обладает номером с рельефным нанесением. Помимо этого, если поводить по номеру, можно увидеть размазанные пятна, что у настоящего документа отсутствует.

- Фасадная часть полиса оснащена микросеткой спокойных цветов, у подделок эта самая микросетка может иметь сильные перепады цвета.

- На изнаночной части документа можно заметить защитную полосу, выполненную из металла.

Но заиметь на руках поддельный документ можно и в той ситуации, если образец документа с напечатанным текстом является оригинальным. Здесь возможны следующие варианты подделывания полиса:

- Документ имеет измененную дату действия полиса.

- У страховки есть так называемый «близнец». Это когда серия и номер являются подлинными, но используется он двумя водителями.

- Полис продается не единожды и в разных областях.

- Полис реализует страховая компания, которая не имеет лицензирования для предоставления услуг страхования. В этой ситуации такие образцы документов изымаются сотрудниками РСА.

Держателю такого полиса следует быть проинформированным о том, что если что-то из вышеперечисленного актуально для его страховки, такой документ не является действительным, следовательно, если вдруг произойдет авария на дороге, такой полис окажется бесполезным, и компенсационные выплаты не будет произведены.

Имейте в виду, что использование поддельного полиса может спровоцировать наложение штрафных санкций на его держателя, поэтому сразу же после покупки документа рекомендуем проверить ее с помощью сайта РСА.

Для того чтобы не оказаться в таком неприятном положении и не получить ощутимую сумму штрафа, советуем придерживаться следующих пунктов:

- Не покупайте полис по подозрительно маленькой стоимости, скидка на полис в таких ситуациях может составлять до половины цены на страховку.

- Не реагируйте на лиц, пытающихся вам предложить приобрести полис на улице либо по телефону.

- Обязательно посещайте офис страховщика при оформлении документа.

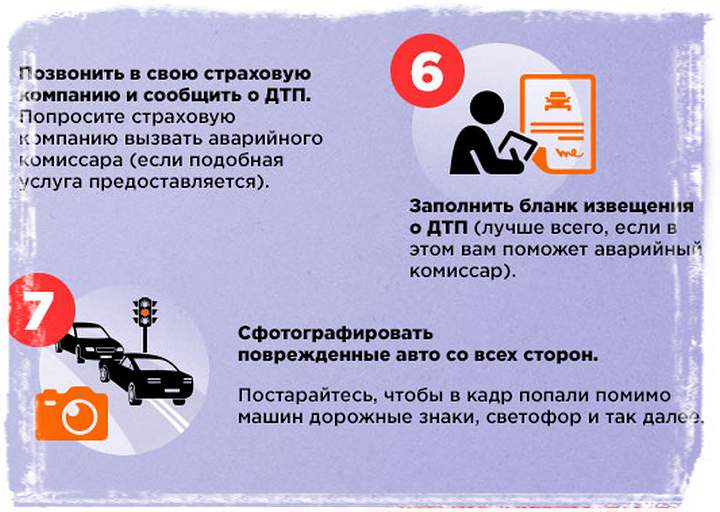

Как действовать при аварии

Порядок действий при страховом случае имеется в памятке, которую выдают каждому страхователю.

Повторим его еще раз для тех, кто невнимательно читает страховые документы.

- Включаем сигнализацию и расставляем аварийные знаки на дороге (расстояние – 15 метров).

- При наличии пострадавших звоним в Скорую и оказываем первую помощь. В случае необходимости также вызываем полицию.

- Осматриваем повреждения, делаем фотоснимки, видеозапись.

- Обмениваемся контактами со вторым участником инцидента. Если есть свидетели, то записываем их данные.

- Дожидаемся патрульную службу, получаем от инспектора справку.

Что делать если виновник на чужой машине

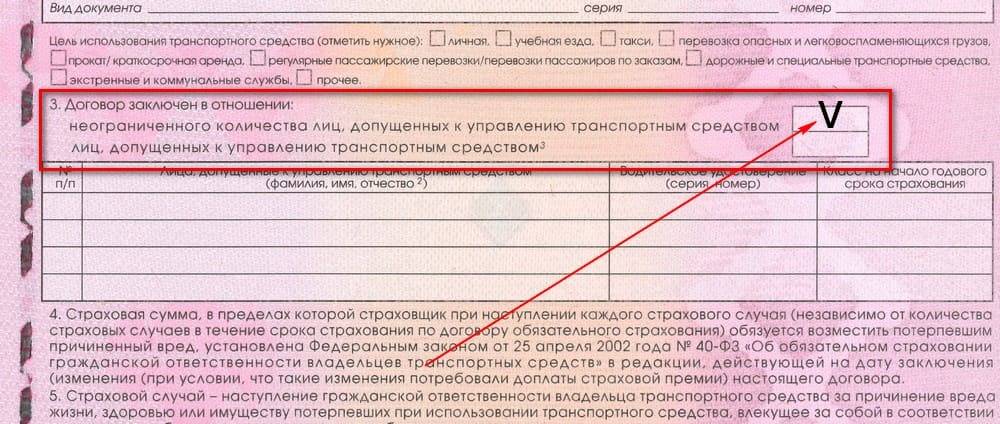

К сожалению, очень часто встречаются подобные вопросы: что делать, если я стал виновником аварии на чужой машине? Чтобы ответить на данный вопрос, стоит понять, есть ли страховка у такого водителя и вписан ли он, как водитель.

Если страховка оформлена, и водитель согласно всем правилам вписан в бланк договора, то аварийный случай оформляется согласно общим правилам. Что касается компенсации, то ее, конечно, получит собственник, а не водитель.

Если же страховки нет или водитель не вписан, то тут придется компенсировать все расходы самостоятельно. Помимо оплаты ремонта виновнику также потребуется оплатить штраф, за езду на машине, без бланка обязательной защиты.

В такой ситуации виновнику выгоднее всего урегулировать конфликт и предложить денежные средства в счет оплаты повреждений, без вызова ГИБДД.

Как обманывают водителей, желающих приобрести полис ОСАГО?

Мошенник – «страховой агент» получает страховой полис в страховой компании и делает его копии, вписывая в них ненастоящего ИП или фиктивное ООО. Затем он продает их водителям.

Продажи начинаются с телефонных звонков. Человеку звонит якобы агент страховой компании и предлагают страховку по низкой цене. Но приобрести ее можно только за наличный расчет. Затем приезжает курьер со страховым полисом. Обычно осмотрительный гражданин проверяет полис по базе Российского Союза Автостраховщиков (РСА). В этом случае он не находит данных или отображается статус полиса «у страховщика». Курьер заверяет, что сведения о полисе появятся в течение нескольких часов, как только он привезет договор в офис страховой компании, которая и внесет регистрационные данные в базу РСА.

Получив деньги от обманутых граждан, мошенник спустя время пишет заявление об утере полиса, и его аннулируют. О том, что полис недействующий, водители узнают, только если случится ДТП.

Как взыскать компенсацию с виновника через суд

Но что делать, если виновная сторона отказывается компенсировать убытки. Такое часто бывает, когда происходят страховые случаи по ОСАГО без ДТП. К примеру, повреждения нанесены при парковке или по невнимательности водителя.

В такой ситуации необходимо добиваться правосудия в судебном порядке. Вашему вниманию инструкция, что необходимо сделать и как правильно составить исковое заявление, чтобы получить выплату и отремонтировать своего «железного друга».

Инструкция по получению компенсации через суд:

- Первым делом следует официально зафиксировать страховой случай через сотрудников ГИБДД и получить официальный протокол, в котором будет прописаны все данные водителя, который причинил ущерб.

- Обратиться к независимому эксперту, с целью оценки нанесенного ущерба. При этом необходимо запросить договор и чеки, подтверждающие оплату услуг. Все дело в том, что все расходы будут также компенсированы.

- Составить досудебную претензию и направить виновной стороне. Если данный документ будет отвергнут, то тогда можно с полученным отказом и другими документами обращаться в суд. Составить досудебную претензию вы можете самостоятельно, для этого вам в помощь образец досудебной претензии на нашем сайте. Также вы всегда можете обратиться за помощью к нашему консультанту на сайте, который подскажет все нюансы заполнения.

- Прежде чем обратиться в суд, будьте готовы составить исковое заявление. Как и претензию, вы можете составить его лично, или воспользоваться помощью опытного специалиста на сайте.

Предлагаем скачать вам пример искового заявления образец иска к виновнику:

- С включением утраты товарной стоимости;

- С включением выплаты морального ущерба.

Только после того как все документы будут готовы, вы можете подавать их в суд. Как только все документы будут приняты, в течение 5 рабочих дней специалист делопроизводства примет решение, когда будет рассмотрение дела и озвучит дату и время заседания.

Спустя 30 дней, если виновник не подает встречный иск, пострадавший получает исполнительный лист, с которым обращается к приставам. Именно в исполнительном листе прописана сумма и точные сроки, в течение которых денежные средства должны быть выплачены.

Как показывает практика, суд всегда встает на сторону водителя, которому причинен ущерб и обязывает помимо восстановительного ремонта, оплатить все расходы на ведение дела (услуги юриста, оценку эксперта и т.д.).

Что касается даты, то она согласовывается персонально. Все будет зависеть от суммы ущерба, размера заработной платы виновного и его материального положения. Если за рулем находился не владелец авто, у которого нет имущества и минимальная заработная плата, то суд вынесет решение, чтобы выплата происходила ежемесячно, фиксированными платежами. Такой расклад, конечно, не особо выгодный, но исправить ничего не получится.

В том случае, если за рулем был владелец, то срок может быть сокращен до 10 рабочих дней. В таком случае владелец может продать машину или воспользоваться иным источником дохода, для решения данного вопроса.

Почему покупают подделку

Увеличение тарифов автомобильной гражданской ответственности привело к многочисленным появлениям фиктивных страховых сертификатов. Подобные документы продаются по заниженным ценам, что привлекает некоторую часть собственников транспортных средств. Одни считают, что их не коснется жезл работника автоинспекции, и это оградит их от разбирательства, другие — правильное и небыстрое поведение на дороге не приведет к транспортному происшествию.

Однако приобретая вполне легальный полис, нельзя быть полностью уверенным, что и это автостраховка является настоящей. Подобные казусы происходят из-за того, что действительные страховые бланки по какой-либо причине отзываются обратно предприятиями Гознака, теряя при этом официальную подоплеку. Некоторые мелкие страховые агентства пользуются этим случаем и оставляют их у себя, выдавая за настоящие.

Поддельные свидетельства находят сбыт посредством:

- страховых агентов;

- брокеров, работающих в мелких фирмах;

- страниц социальных сетей.

Фальшивый контракт продается на пару тысяч рублей дешевле настоящего, либо еще больше. Например, автогражданка на легковой автомобиль без ограниченного числа водителей заявителю обойдется около 9 тысяч рублей. У мошенника ее можно приобрести значительно дешевле. Службой безопасности компании Росгосстрах задержаны несколько человек реализовавших документы, на которых стоял логотип данного предприятия, что служило доказательством их подлинности. Однако на поверку они оказались фальшивыми.

Как защитить себя в ДТП от неприятностей

Каждый водитель должен не только четко знать, как действовать, но и как защищать свои интересы в ДТП. Особенно актуально это в том случае, если пострадавшего в ДТП нет ОСАГО. В такой ситуации часто сотрудники ГИБДД отказывают фиксировать аварию. Вы должны требовать, чтобы уполномоченный сотрудник оставил протокол, согласно требованиям. При необходимости можно обратиться на горячую линию Госавтоинспекции и озвучить персональные данные сотрудника, который сделал отказ.

Несколько советов для каждого водителя:

- Как правило, многие водители начинают сразу искать знакомых страховых агентов, которые смогут оформить бланк договора задним числом. Этого делать, категорически не стоит. Если обман раскроется, то будет возбуждено уголовное дело. Как показывает практика, сотрудники службы безопасности тщательно проверяют все полисы, по которым ДТП случилось сразу после оформления.

- Если виновная сторона скрылась, необходимо запомнить его номерной знак, взять координаты свидетелей и уточнить, если ли видеокамеры. Конечно, запись могут получить только сотрудники ГИБДД, по запросу. Поэтому следует быстро обращаться к ним, поскольку на многих уличных камерах запись хранится всего несколько дней.

- Если сотрудники ГИБДД отказывают в фиксации также по причине того, что нет техосмотра, то стоит отстаивать свои права. Согласно закону даже компания не может отказать клиенту в выплате, если бланк диагностической карты просрочен.

Подводя итог, следует отметить, что если полис ОСАГО отсутствует, то участники аварии могут решить вопрос любым удобным для себя способом. В первом случае можно просто разойтись, предварительно составить расписку о получении денег, которые предназначены для ремонта пострадавшего авто. Во втором случае, который более длительный по времени, это все официально оформлять и разбираться в судебном порядке. К сожалению, именно второй вариант выбирают большинство автолюбителей.

Если вы сталкивались с подобной ситуацией, когда у вас или виновника не было ОСАГО, предлагаем поделиться своим опытом с нашими читателями. Для этого вам достаточно оставить комментарий.

В том случае, если вы только попали в такую неприятную ситуацию и не знаете, как правильно поступить, то советуем воспользоваться помощью нашего высококвалифицированного специалиста на сайте, который быстро ответит на все вопросы и поможет урегулировать дело.

В завершение предлагаем также посмотреть небольшой видеоролик по теме. Также вам будет интересно узнать про отказ в выплате ОСАГО страховой компанией, что делать в такой ситуации водителю.

Обращение в суд

Исковое заявление подается в суд по адресу регистрации виновного в ДТП. Если размер требований превышает 50 000 рублей – дело рассматривает районный суд, в ином случае – мировой судья.

К иску необходимо приложить аналогичные документы, как и к юридической претензии. В судебное заседание потребуется предоставить оригиналы. Если потерпевший обратился за юридической помощью нужно оформить доверенность. Кроме прочих документов, необходимо приложить:

- квитанцию об уплате государственной пошлины;

- копии искового заявления по количеству участников.

В иске следует указать ту же информацию, что и в досудебной претензии, но более подробно. Дополнительно к озвученным необходимо добавить требования о взыскании морального вреда и судебных издержек.

Что делать, если у виновного нет страховки?

Что нужно сделать, чтобы взыскать возмещение ущерба с другого водителя при ДТП без ОСАГО? Рассмотрим 2 способа выхода из этой неприятной ситуации:

по договорённости;

Возмещать причинённый ущерб в любом случае виновному придётся из своего кармана.

При незначительных повреждениях транспортных средств и какого-либо дополнительного имущества можно попробовать договориться.

Это делается как на месте (при минимальном ущербе), так и после проведения оценочной экспертизы. Если виновный в ДТП, согласен с суммой, указанной в документе, и готов выплатить её в кратчайшие сроки, то можно не обращаться в суд.

Чтобы обезопасить себя от обмана, рекомендуется составить расписку о возмещении ущерба. Этот документ станет дополнительной гарантией в тех случаях, когда нет желания направлять заявление в суд.

Расписка составляется от руки виновным в ДТП. Документ должен содержать такие сведения, как данные виновной и пострадавшей стороны, конкретная денежная выплата по возмещению ущерба в ДТП, дата составления документа, подпись и имя составителя.

в судебном порядке.

Это более долгий, но надёжный способ. Например, помогает в ситуации с обманщиками, которые пытаются воспользоваться доверчивостью человека и скрыться с места происшествия. Это единственный выход, если человек не согласен с суммой возмещения после экспертизы или вовсе отказывается признать вину.

Для доказательства своей правоты в суде обязательно нужны правильно оформленные документы о дорожном происшествии, результаты экспертизы, доказательства виновности другого водителя.

Провокация ДТП – схемы подставных аварий

В вышеперечисленных случаях водитель так или иначе участвует в противозаконных схемах. Однако существуют целые преступные группировки, жертвами которых может стать любой законопослушный водитель. Этот вид мошенничества широко распространен, а прибыли мошенников исчисляются миллионами рублей. Цель – преднамеренная провокация намеченной жертвы и последующее вымогательство денежных средств.

Распознать мошенников сложно, в инсценировке участвуют несколько машин, зачастую прибегают к помощи недобросовестных сотрудников ГИБДД и страховых компаний. Признаками автоподставы можно считать следующие ситуации:

Настойчивые просьбы уступить дорогу от движущегося позади автомобиля, машина пособников движется справа. Как только водитель начинает маневр перестроения, автомобиль резко подставляется под удар;

Необоснованное резкое торможение впереди идущего автомобиля;

Наличие свидетелей, говорящих заведомую ложь;

Настойчивые требования “потерпевших” решить вопрос на месте, без привлечения сотрудников ГИБДД.

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

Получить консультацию

Чересчур эмоциональное или агрессивное поведение “пострадавших” также должно насторожить водителя. Чаще всего повреждения автомобиля мошенников минимальны, но жертву пытаются убедить в обратном.

Заключение

Если у виновника ДТП нет страховки, не следует думать, что не можете рассчитывать на возмещение материального вреда. Вы вправе требовать полную компенсацию ущерба, которую обязано возместить виновное лицо.

При этом не нужно сразу бежать в суд, а попытаться урегулировать конфликт путем переговоров. Вполне возможно, что при незначительном ущербе, участник аварии согласен рассчитаться мирным путем.

Лишь при невозможности придти к соглашению стоит привлечь к разбирательству судебную инстанцию. При этом вы сможете требовать компенсацию не только имущественного вреда, но и всех понесенных расходов, связанных с этим делом.

Группа депутатов внесли в Госдуму законопроект, позволяющий в случае ДТП с виновником, не имеющим полиса ОСАГО, выплачивать страховое возмещение компании, с которой заключил договор пострадавший. Впоследствии страховая компания могла бы взыскать эту сумму с виновного лица через суд. Документ еще не утвержден, но его принятие существенно бы облегчило взыскание сумм с виновника аварии.