Куда обращаться?

Страхователь может воспользоваться различными вариантами по возврату своих денег из обанкротившейся страховой организации. Для этого он может обратиться:

- непосредственно в страховую, которая не приняла меры по информированию клиента о грядущей ликвидации фирмы и передаче прав на его обслуживание другому страховщику;

- в РСА;

- в судебные инстанции для возврата причиненного ущерба с лица, повлекшего его нанесение.

Обращение в страховую имеет смысл только при официальном подтверждении банкротства. Суд определяет лицо, которое будет нести ответственность за распределение оставшихся в компании денежных средств. Порядок их выплаты осуществляется следующим образом:

- Первостепенно возвращаются средства по медицинской страховке и страховании жизни.

- Затем наступает очередь по выплатам за страховку движимого и недвижимого имущества, а также прочих компенсаций.

В РСА можно обратиться за возвратом полагающихся денежных средств по страховке при следующих обстоятельствах:

- банкротство страховой компании было объявлено после наступления страхового случая;

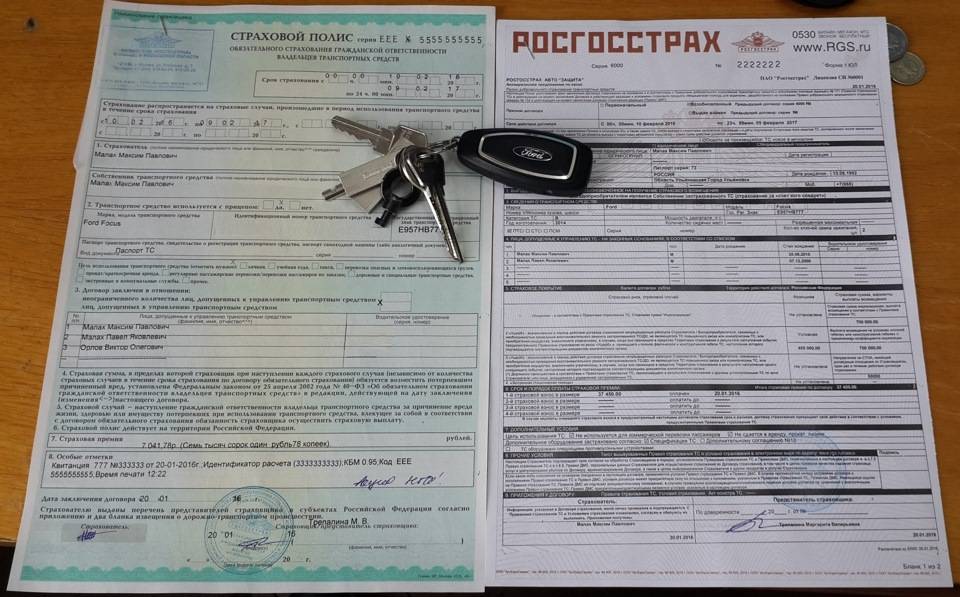

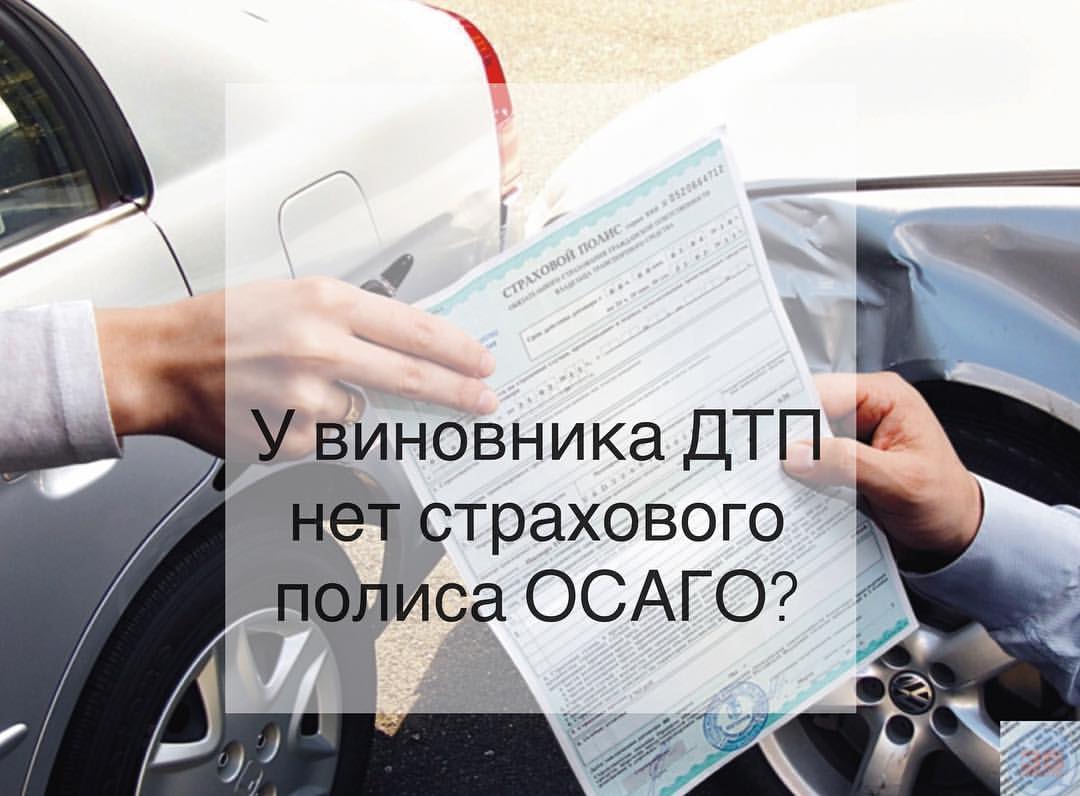

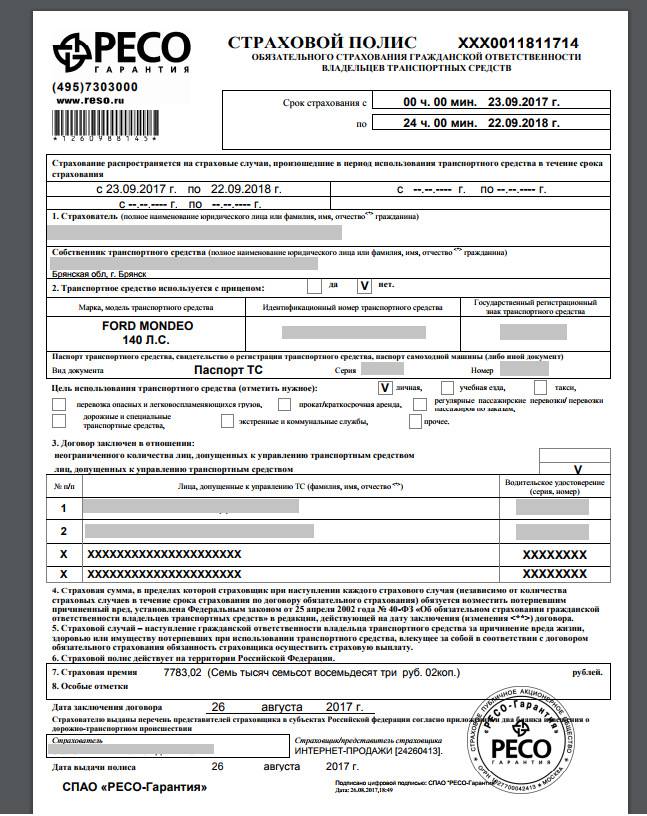

- у страхователя (в том числе у виновника ДТП) имеется в наличии действующий полис ОСАГО;

- при осуществлении регистрации ДТП до момента фиксации банкротства страховой.

Для обращения в РСА понадобится подготовить установленный пакет документации. Заявление может рассматриваться в течение тридцати дней. По окончании данного срока, РСА осуществляет выплату страховой компенсации.

Для взыскания компенсации с лица, причинившего ущерб через соответствующие судебные инстанции, понадобится подать иск.

Если у водителя наступил страховой случай, а компания собирается покидать рынок, он может получить выплату:

- У этой же страховой компании;

- У Российского Союза Автостраховщиков (РСА).

Прекращение деятельности страховщика

Со страховщиком, который страхует автогражданскую ответственность водителя, может произойти несколько неприятных вещей:

- суд может признать его банкротом;

- у компании могут отозвать лицензию;

- страховщика могут исключить из соглашения о прямом возмещении убытков.

В первых двух случаях страховщик закрывается, а алгоритм действий для получения положенной компенсации по ОСАГО практически не отличается.

Лицензию аннулируют или отменяют решение о ее выдаче в случае:

- соискатель не принял мер по получению лицензии в течение двух месяцев со дня уведомления о ее выдаче;

- до выдачи лицензии установлен факт представления соискателем недостоверной информации.

Как только вступит в силу решение органа страхового надзора об отзыве лицензии, страховщик не сможет заключать договоры страхования, вносить изменения в договоры.

Не позднее следующего рабочего дня после вступления в силу решения об отзыве лицензии страховщик должен уведомить клиентов об отзыве лицензии и о дате досрочного прекращения действия договоров.

О процедуре банкротства

Банкротство — невозможность субъекта экономической деятельности отвечать по своим имущественным и финансовым обязательствам, т.е. расплатиться с долгами юридическое лицо не в состоянии. Банкротство страховщика регулирует ФЗ от г. №127-ФЗ «О несостоятельности (банкротстве)».

Может ли страховая компания быть признана банкротом, в каких случаях возможен такой исход?

Страховщик признается банкротом, если не может удовлетворить требований кредиторов по финансовым обязательствам, выполнить обязательные платежи, а также по следующим признакам (статья ):

- Сумма требований кредиторов — не менее 100 000 рублей. Страховщик не выплачивает их в течение 14 дней со дня наступления даты исполнения.

- Стоимость имущества организации недостаточна для исполнения обязательств перед кредиторами и обязанности по уплате обязательных платежей.

- Платежеспособность страховщика не была восстановлена в период деятельности временной администрации.

Дело о банкротстве страховщика рассматривает арбитражный суд. Заявление с требованием признать страховщика банкротом принимает арбитражный суд, если есть хотя бы один из признаков банкротства.

Процедура банкротства — крайняя мера в процессе ликвидации страховой компании. Для предотвращения таких последствий законом №127-ФЗ от г. предусматривается определенная процедура.

Сроки проведения процедур для восстановления платежеспособности не превышают полугода с момента возникновения оснований для подобных мер. Также для принятия мер по предотвращению банкротства должны быть основания.

Контрольный орган в тридцатидневный срок (учитываются рабочие дни) принимает решение о назначении временной администрации. Проводится выездная проверка, по результатам которой подается заявление о признании страховщика банкротом, если есть признаки банкротства.

Если есть возможность предупредить банкротство, временная администрация должна провести ряд соответствующих действий. Цель ее создания — восстановить платежеспособность страховщика.

Максимальный срок ее деятельность не должен превышать 9 месяцев. Основной срок — 3-6 месяцев. Временная администрация должна провести анализ финансового состояния претендента на признание его банкротом.

Результат представляется в установленный срок в контрольный орган, который принимает одно или другое решение:

- либо временная администрация обращается в арбитражный суд, подает заявление с просьбой признать страховщика банкротом;

- либо контрольный орган поручает временной администрации обеспечить исполнение обязательств страховщика и подготовить меры по предупреждению его банкротства, если в контрольный орган поступят документы об обеспечении участниками исполнения обязательств.

Если невозможно восстановить платежеспособность страховщика, процедура банкротства необратима. Но что делать страхователям? Как получить деньги по выплате, если страховая обанкротилась?

https://youtube.com/watch?v=cbxxAHg8wBA

Виды страхования

После распада Советского Союза первой классификацией видов страхования уже на территории РФ стала та, которую утвердил Росстрахнадзор в 1994 году. Но прежде чем говорить о видах страхования, определимся с определением самого этого термина. Это страхование отдельных объектов в определенном объеме и по установленным тарифам.

Существуют несколько видов страхования, каждый из которых имеет свои особенности.Критерием классификации таких видов является объект страхования и страхуемые риски. Вот какие виды по ней выделяются:

- страхование имущества (физ.и юр.лица могут заключать договоры для того, чтобы обеспечивать защиту от каких-либо рисков своему имуществу. Сюда относят страхование недвижимости всех видов, ТС, грузов и т.д.);

- страхование ответственности (объектом являются имущественные интересы третьих лиц. Сюда как раз относится ОСАГО, страхование ответственности товаропроизводителя, директоров и должностных лиц, работодателя, Зеленая карта и т.д.);

- личное (сюда относят все виды страхования, связанные с какими-либо событиями в жизни отдельного гражданина, которые связаны с его здоровьем, пенсией, трудоспособностью и т.д.);

- страхование специфических и финансовых рисков (невыполнение финансовых обязательств, политических рисков и т.д.).

Конечно, в связи с изменениями в страховом рынке, которые просто неизбежны, появляются разные дополнительные виды и подвиды. Так с 2012 года был выделен такой вид страхования, как ОПО. Это обеспечение страховкой владельца опасного объекта за причинение вреда в случае аварии с участием данного объекта.

Названия всех видов закреплены в официальном порядке, по приказу Минфина РФ, и используются ЦБ РФ, ФССН и т.д.

Что делать если страховая компания автовладельца обанкротилась?

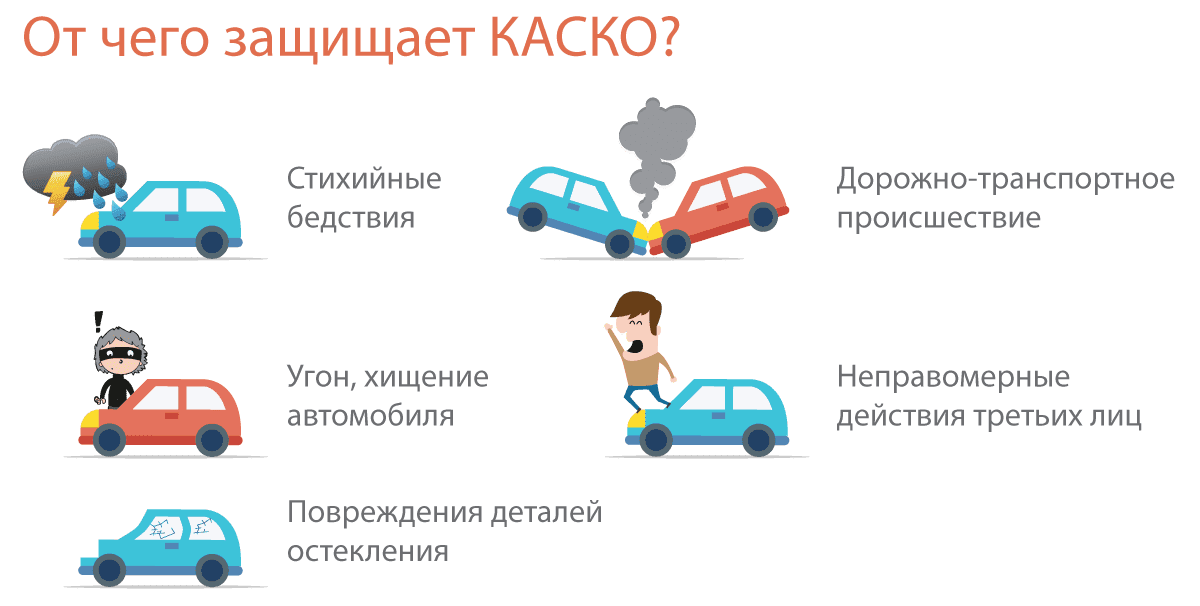

По КАСКО

Если банкротом была признана компания, выдавшая полис КАСКО, то получить компенсацию будет весьма проблематично. РСА в такой ситуации компенсации не выплачивает.

Для автовладельца предусмотрено три варианта развития событий:

- Если у компании просто отозвали лицензию, при этом она еще не обанкротилась, то он может получить выплату. Страховщик пока должен выполнять все обязательства перед действующими клиентами по мере финансовых возможностей.

- Если банкротство завершено, но на счету остались средства, то с них можно получить какое-то взыскание с учетом действующей очередности.

- Если получить выплаты по предыдущим вариантам, то нужно надеяться на взыскание в результате продажи активов обанкротившейся компании.

Поэтому к выбору страховой по договорам КАСКО стоит подходить максимально ответственно.

ОСАГО

Владельцы полиса ОСАГО остаются в наиболее защищенном положении. Все выплаты возьмет на себя РСА, но только в тех случаях, когда компания-банкрот не в состоянии это сделать самостоятельно.

Для получения выплаты нужно обратиться в представительство РСА в своем городе со следующими документами:

- заявлением о компенсации;

- справкой ГИБДД 748;

- копей протокола о ДТП;

- извещением о ДТП;

- копией полиса виновника ДТП(при наличии);

- заключением независимой техэкспертизы;

- паспортом;

- ПТС;

- свидетельством о регистрации ТС;

- реквизитами счета для перевода.

Документы можно передать и через некоторые страховые компании: АльфаСтрахование, Росгосстрах, ВСК.

Проблем с выплатами по договорам ОСАГО возникнуть не должно, независимо от того, кто обанкротился: страховщик пострадавшей стороны или виновник ДТП.

Процедура банкротства страховых организаций

Процедура банкротства вводится в страховой организации при невозможности исполнить обязательства перед кредиторами и при наличии одного из следующих признаков (ФЗ №127 ст. ):

- Сумма обязательств перед кредиторами превышает 100 тыс.р. и они не были исполнены в течение 14 дней. Сюда входят невыплаты страховой премии клиенты, в том числе, из досрочного прекращения страхового договора.

- Неисполненное судебное решение о взыскании денежных средств независимо от суммы.

- Величина активов организации не позволяет ей исполнить обязательства перед кредиторами.

- Платежеспособный баланс компании не был восстановлен в период работы временной администрации.

Инициатива о признании банкротом может исходить как от самого страховщика, так и осуществляться в принудительном порядке на основании исков от клиентов, кредиторов или государственных инстанций.

Стоит отметить, что банкротство – это крайняя мера при ликвидации страховщика. Законом предусмотрен ряд шагов, которые должны предпринять контролирующие инстанции для предотвращения банкротства.

Так, первоначально в компании начинает работу временная администрация. Ее целью является восстановление платежного баланса, для чего разрабатывается антикризисный план. Администрация может работать в компании 3-6 месяцев, но этот срок может быть продлен до 9 месяцев.

Временная администрация должна быть введена регулятором при наличии признаков, свидетельствующих о сложном финансовом положении:

- при неоднократном нарушении нормативного соотношения собственных средств и обязательств по договорам страхования в течение года;

- нарушении требований о составе/структуре активов, необходимых для покрытия страховых резервов и размера собственных средств;

- отзыве или приостановке лицензии;

- ограничении лицензии на отдельные договора страхования.

Временная администрация после анализа финансово-экономического положения страховщика может прийти к выводу, что восстановить его платежеспособность не удастся. Тогда она обращается в суд о признании юрлица банкротом. Это дело должно быть рассмотрено арбитражем в течение 4 месяцев после поступления иска.

Специфика банкротства страховой заключается в том, что в отношении нее не применяют процедуры наблюдения, оздоровления и внешнего управления. В компании сразу начинает действовать этап конкурсного производства.

На данном этапе распродается на аукционе имущественный комплекс страховщика для последующего погашения обязательств перед кредиторами. Продаже подлежит страховой портфель компании, включая все действующие договора и активы, которые используются для покрытия страховых резервов.

Особенность процедуры состоит в том, что она имеет целью максимальное удовлетворение кредиторских требований, приоритет среди которых имеют страхователи. Так, у страхователя есть право отказаться от исполнения страхового договора в течение месяца после получения уведомления о признании страховщика банкротом.

Завершается конкурсное производство ликвидацией страховой компании.

Страховая банкрот: что это значит

Если объявлено, что страховая компания стала банкротом, это означает, что она не сумела справиться со своими финансовыми и прочими делами, стала финансово несостоятельной и не способна дальше продолжать свою деятельность в обычном режиме. Если страховая обанкротилась, это означает начало целого комплекса мероприятий, касающихся выполнения её обязательств перед клиентами, для чего предусмотрена соответствующая процедура.

Самое неприятное то, что в корне меняется традиционный порядок её отношений с физическими, юридическими лицами. Все её обязательства по страховым договорам прекращаются, чтобы уступить место новому алгоритму действий:

на первом этапе теперь должны обслуживаться лица, заключившие ранее договора о личном обязательном страховании. Затем наступает черед иных видов обязательной страховки. На третьем месте будет находиться обслуживание тех, кто связан с компанией личным страхованием. И только после всего этого в ход пойдут все иные случаи.

Отметим еще два очень важных момента:

- Клиенты компании должны быть официально уведомлены о том, что она стала банкротом, чего, к сожалению, подчас нет, и часть клиентов узнает о банкротстве совершенно случайно, буквально на ровном месте и слишком поздно, чтобы предпринимать какие-либо активные действия.

- Процесс банкротства, как правило, длится немалое время, иной раз несколько лет, и способен вывести из себя даже самых терпеливых клиентов, но иного выхода, чем бороться за свои права, у них нет.

Из других особенностей надо отметить тот нюанс, что при банкротстве могут вводить модель внешнего управления, во время которого пойдет распродажа имущества банкрота, дабы кредиторы получили надлежащий им расчет. Саму процедуру банкротства регламентирует федеральный закон «О несостоятельности (банкротстве)».

К кому обращаться, чтобы избежать проблем?

Многие владельцы полисов сталкиваются с неприятностями, когда происходит тот или иной страховой случай: они рассчитывают получить выплату, но не получают, поскольку компания уже не функционирует. Следует отметить, что подобная практика, несмотря на распространённость, свидетельствует о нарушении закона: любая страховая компания обязана, согласно федеральному законодательству, уведомить всех клиентов о том, что их договоры прекращают действовать, а также сообщить, какой компании будет передан страховой портфель – то есть к кому теперь обращаться.

Разумеется, страхователи обычно не могут самостоятельно решить проблемы, которые возникают, когда страховая компания объявляет себя банкротом или лишается лицензии. В этом случае нужно обращаться за помощью к профессионалам.

Мы рекомендуем вам решать проблемы при поддержке высококвалифицированных специалистов юридического бюро. Располагая многолетним опытом поддержки страхователей в различных спорных ситуациях, мы поможем вам решить любую проблемную ситуацию, в том числе связанную с банкротством вашего страховщика – вы сможете защитить свои права и получить причитающиеся выплаты.

Если обанкротилась своя страховая

Ситуаций, когда обанкротившаяся компания не может выплатить средства, великое множество.

Например, если автовладельцу необходимо получить страховую компенсацию за ущерб ДТП по полису ОСАГО, а его СК является банкротом, то он может действовать одним из следующих способов:

- Обратиться в РСА в период действия своего полиса ОСАГО, оформленного до начала процедуры банкротства СК. Получить выплату он может в полном объеме.

- Обращение в суд с иском на возмещение средств.

- Решение вопроса через Арбитражный суд в рамках дела о банкротстве.

- Обращение в страховую компанию того лица, которое виновно с происшествии или требование возмещение ущерба с виновника ДТП.

Каждый из этих способов является действенным и дает возможность получить положенную компенсацию.

Самый действенный и беспроблемный способ возмещения ущерба подача обращения в Российский союз автостраховщиков.

Существует порядок действий, который необходимо выполнить, чтобы получить полную компенсацию в денежном эквиваленте или в виде ремонта без лишних трудозатрат и потери времени.

Для начала владельцу необходимо подготовить обращение в РСА, которое должно содержать информацию о факте наступления страхового случая. Поскольку уведомление страховой компании является обязательным, то даже в случае ее банкротства не стоит пренебрегать этим правилом и уведомить как РСА, так и ее. Это нужно для доказательства факта своевременного обращения.

Далее следует не пожалеть денег и провести независимую экспертизу полученных повреждений вследствие ДТП. От экспертизы необходимо получить акт осмотра и калькуляцию то есть расчет размера тех средств, которые требуются для восстановления транспортного средства.

После этого нужно подготовить полный пакет документов, которые требуются для оформления страхового дела, как и при обычном обращении в страховую компанию по полису ОСАГО:

- справка о ДТП;

- копия удостоверения личности;

- СТС и ПТС;

- документы, подтверждающие расходы на экспертизу;

- калькуляция;

- полис ОСАГО.

Процедура получения страховой выплаты или страхового ремонта отличается только тем, что документы необходимо отправлять в РСА, а не в свою страховую компанию.

Обращение в судебный орган всегда является более длительной процедурой, нежели обычное получение выплаты. Но иногда происходят такие ситуации, которые не позволяют выбрать другой вариант.

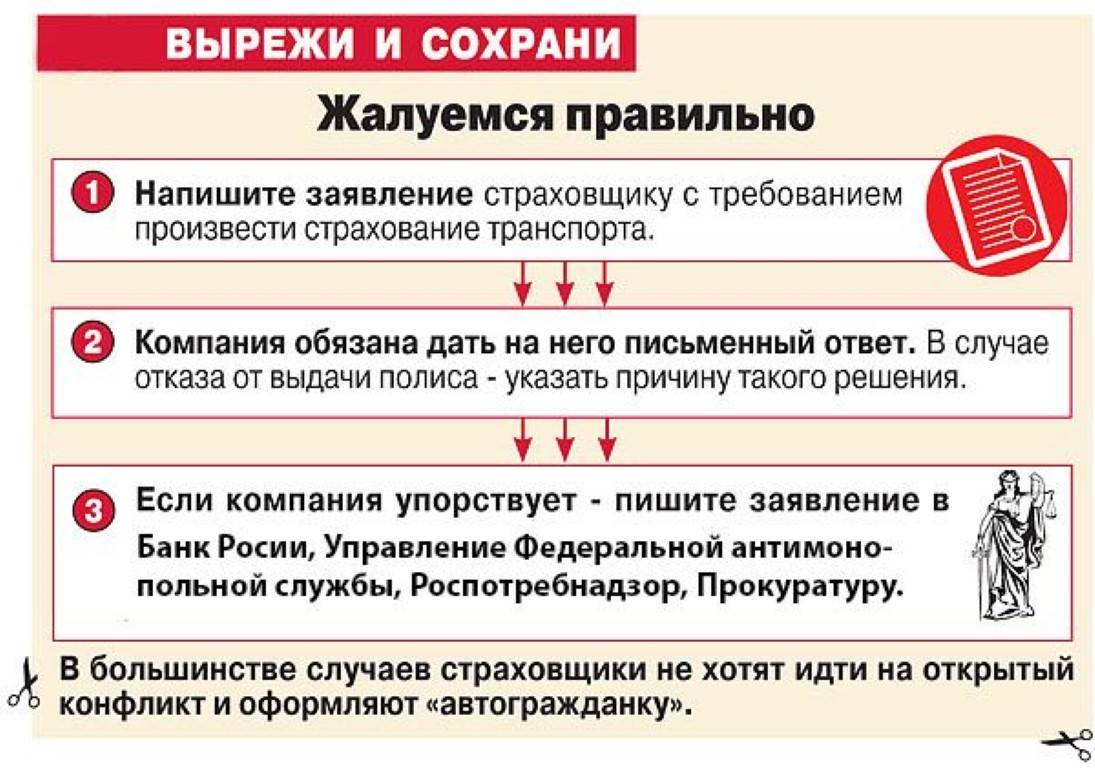

В случае обращения придется придерживаться следующих шагов:

- Обратиться к независимым экспертам с целью составления калькуляции полученных повреждений.

- Подать документы в СК в общем порядке.

- Составить досудебную претензию после отказа в выплате средств и осуществлении ремонта. При этом подачу данной претензии стоит осуществить таким образом, чтобы на руках осталось подтверждение того, что СК ее приняла.

- Подготовка искового заявления.

- Обращение в суд с ходатайством о наложении ареста на имущество и средства СК.

Стоит заметить, что данная последовательность может быть и в том случае, если СК не является банкротом, а просто не хочет выполнять свои обязательства в полном объеме.

В том случае, если Арбитражным судом уже принято решение об объявлении страховой компании банкротом, то в отношении нее уже открыт реестр требований кредиторов.

Этим реестром является перечень лиц, которые не получили от страховой компании своевременного возмещения убытков и являются в отношении СК кредиторами.

Если страхователь считает, что имеет право на получение каких-либо средств от СК на возмещение ущерба, то он имеет право на включение в данный реестр.

Для этого необходимо подать соответствующее заявление с документами, подтверждающими право на получение компенсации ущерба и факт задолженности компании перед клиентом.

Для возмещения ущерба от СК виновного в ДТП следует для начала обратиться в независимую экспертизу с целью недопущения уменьшения выплат от СК и достоверного расчета полученного ущерба.

После этого необходимо направить претензию в адрес виновника с требованием возмещения нанесенного ущерба или же проведения ремонта поврежденного ТС.

Подготовка искового заявления в суд будет не лишней в период ожидания ответа от виновной стороны по направленной ранее претензии.

Подача документов в суд должна быть осуществлена в соответствии со всеми нормами и правилами ведения судебных дел.

Стоит обратить внимание на то, что исковое заявление должно подаваться в соответствии с местом жительства ответчика. Срок получения компенсации может быть растянут на неопределенное время в зависимости от условий ДТП и самого ответчика

Срок получения компенсации может быть растянут на неопределенное время в зависимости от условий ДТП и самого ответчика.

Лишение лицензии.

Отзыв лицензии страховой компании — это фактическое лишение ее права на страховую деятельностью. Такой процедуре могут подвергнуться многие учреждения, несмотря на солидность и продолжительность существование на рынке.

Лишение лицензии — это серьезная мера и она предпринимается в случаях обнаружения нарушений законов, за осуществление незаконной деятельности, за нарушение рекламной политики, за многочисленные жалобы клиентов по поводу не выполнения договорных обязательств.

Все эти нарушения выявляют результаты проверок, инспекций и бухгалтерского аудита. Далее, Арбитражный суд или Федеральный антимонопольный комитет выносит решение об ограничении или приостановлении действия лицензии. Если нарушения не были устранены за установленный период времени, или было выявлено грубое нарушение законодательства, компанию лишают лицензии. Но при этом страховщик сохраняет обязательства по выплатам еще в течение полугода.

Результаты банкротства страховых компаний

- автоматически расторгаются и перестают действовать все договора;

- отзываются лицензии;

- увольняются сотрудники и агенты;

- распродается имущество предприятия с погашением задолженности перед кредиторами;

- организация исключается из ЕГРЮЛ.

Если после ликвидации остаются финансовые средства или нереализованное имущество, все распределяется между учредителями пропорционально их участию в уставном фонде.

Что происходит с лицензией

Законная деятельность страховщиков возможна только при наличии разрешительных документов. Отзыв или лишение лицензии – это один из способов контроля работы страховых организаций.

Основаниями для отзыва лицензии могут служить:

- несоответствие требованиям законодательства в области страхования;

- ведение незаконной деятельности и неоднократные нарушения;

- жалобы клиентов на недобросовестную работу;

- инициатива Банка России при невыполнении страховой организацией обязательных требований.

Банкротство страховой компании – это одна из причин отзыва действующей лицензии.

Нарушения фиксируются в актах проверок и передаются Арбитражному суду или Антимонопольному комитету. На основании решения этих организаций действие лицензии может быть приостановлено до исправления недочетов или полностью отозвано.

После лишения лицензии страховая организация не имеет право продолжать работу, заключать новые договора, но обязана в течение 6 месяцев проводить выплаты по ранее заключенным обязательствам.

Кто выплачивает страховые суммы

После прекращения деятельности страховой фирмы из-за банкротства или лишения лицензии, страхователю необходимо знать, куда обращаться, чтобы получить свои средства.

Преимущественное право имеют владельцы обязательных полисов ОСАГО. Если компания, с которой заключен договор страхования, ликвидирована, то ее функции берет на себя Союз автостраховщиков. Данная организация выплачивает страховые суммы согласно договору при наступлении страхового случая. Компенсируется ремонт автомобиля участника ДТП, при оформлении заявления и обязательных документов по установленным правилам.

Задолженность по другим видам страхования можно получить, пока предприятие находится в стадии банкротства и еще не ликвидировано. Для этого необходимо своевременно подать заявление на имя конкурсного управляющего или в Арбитражный суд.

Задолженности присваивается очередность. По мере реализации имущества происходит погашение долгов перед кредиторами.

Кто выплачивает страховку при банкротстве

Существует возможность получить страховые суммы, если:

- договор в составе страхового портфеля продан другой организации, т.е. происходит перестрахование;

- страховая компания ликвидирована путем вливания в другую организацию с полной передачей активов и обязательств.

Федеральная служба страхового надзора может назначить принудительную передачу страхового портфеля, чтобы стабилизировать положение страховой компании и защитить интересы страхователей.

Информация о перестраховании в обязательном порядке публикуется на сайтах обоих компаний. В течении 2018 года 10 страховых компаний разместили информацию о передаче страхового портфеля.

Договора, не переданные другим компаниям, считаются расторгнутыми. Страхователь имеет право потребовать возвратить уплаченную им страховую премию за период от расторжения договора до срока его окончания, предусмотренного документом. При банкротстве такие требования удовлетворяются в порядке очередности в зависимости от типа договора.

Порядок обращения в суд

В случае банкротства может возникнуть необходимость подать исковое заявление в суд. Вот рекомендуемая последовательность действий для таких случаев.

- Сначала необходимо оценить убытки. Это нужно сделать, проведя независимую оценочную экспертизу.

- После этого нужно подать документы в страховую.

- Затем необходимо оформить досудебную претензию.

- После этого подаётся исковое заявление в суд.

- Далее нужно подать в суд ходатайство, в котором запрашивается наложение ареста на деньги и имущество компании.

- Нужно принять все доступные меры для сокращения времени, в течение которого проходит рассмотрение дела.

Последнее очень важно в свете того, что деньги и имущество обанкротившейся компании могут быть быстро потрачены, так как имеются и другие должники, которые хотят получить положенные им выплаты.

Конечно, на вердикт суда и скорость проведения процесса решающее влияние окажут убедительные доказательства и правильно оформленные документы, предоставленные истцом.

Различные варианты обращения в суд

Можно воспользоваться возможностью обращения в суд не только по поводу рассмотрения банкротства. Допустимо подать иск в суд общей юрисдикции. Основанием для этого может стать Закон о защите прав потребителей.

Это можно сделать:

- по месту регистрации истца;

- там, где находится страховая компания;

- по месту нахождения её филиала.

Ещё один способ получения денег состоит в обращении в Арбитражный суд. Предметом рассмотрения является составление реестра должников. В результате имущество банкрота будет продано, полученные денежные средства и те, которые хранятся на банковских счетах, будут выплачиваться кредиторам в соответствии с тем, как определено в законодательстве.

При обращении необходимо предоставить подтверждающие документы, что обанкротившаяся страховая фирма должна сделать выплату. Фото: unilas.com

При обращении необходимо предоставить подтверждающие документы, что обанкротившаяся страховая фирма должна сделать выплату. Фото: unilas.com

В качестве основания можно использовать решение суда общей юрисдикции о признании обязательств. Если его нет, то предоставляются фактические документы, которые могут служить обоснованием.

В случае, если суд примет положительное решение, страхователь будет включён в реестр кредиторов и будет иметь право получить выплату в очерёдности, которая определена действующим законодательством.

Ещё один вариант состоит в том, что в некоторых случаях можно подать в суд на виновника ДТП, чтобы получить компенсацию с него. Это не решит проблем со страховой компанией, но позволит смягчить последствия невыплаты страховки. Конечно, суд может принять как положительное решение по этому делу, так и отказать в получении возмещения от виновника ДТП.

Еще раз о порядке действий при банкротстве страховой можно узнать из этого видео: