Как взять деньги в долг под залог автомобиля: что представляет собой кредитование под залог птс?

Несмотря на то, что название кредитных предложений МФО, ломбардов и банков обычно звучит как «займ денег под залог автомобиля», на деле предоставлять кредитующей организации саму машину не требуется. Вам необходимо явиться в офис или подразделение кредитора с паспортом технического средства в руках. Именно ПТС, а не авто, по факту становится «реальным» обеспечением по займу.

В случае с ПТС кредитор не забирает машину на стоянку, она продолжает находиться у владельца. Но учтите, что если такая ссуда под залог авто не будет возвращена, ТС вы лишитесь

Обратите внимание, что мы сейчас говорим не о просрочках (в том числе многократных), а о полном отказе от выплаты долга. Иными словами, без транспорта по такому кредиту могут остаться только самые злостные неплательщики

Всех остальных нарушителей финансовой дисциплины ожидают традиционные санкции – повышенная процентная ставка, пени и штрафы. Это гарантируется российскими законами о кредитовании.

Плюсы и минусы займа под ПТС

Займ денег под залог автомобиля можно назвать безотказным способом получения материальной помощи. Обеспечение от заемщика позволяет кредитующей организации практически полностью избавиться от рисков потери финансовых средств. Если вы хотите получить уверенность в том, что в кредите вам отказано не будет, а условия сотрудничества окажутся действительно привлекательными, выбирайте этот вариант. Но для начала, взвесьте все «за» и против».

Преимущества

Вне зависимости от того, к какому именно кредитору вы решите обратиться, займ под залог транспортного средства будет иметь следующие плюсы:

- Возможность выбирать кредитную организацию на свой вкус, не опасаясь отказа. Граждане, которые согласны предоставить ПТС в качестве обеспечения по займу, всегда являются желанными клиентами и для МФО, и для ломбардов, и для банков. Поэтому вы можете сделать выбор в пользу той компании, которая предложит вам лучшие условия сотрудничества, а не той, которая просто согласна на него. Оценивайте длительность кредитования, предлагающуюся сумму, процентную ставку, наличие/отсутствие возможности пролонгации займа, условия начисления штрафов и пени.

- Легкость и оперативность оформления. После того, как вы решите, где получить кредит под залог автомобиля, вам не нужно будет собирать многочисленные документы. Вы можете рассчитывать на лояльное отношение к себе. Как правило, по таким программам кредиторы не требуют справки о зарплате. Не нужны и поручители.

Список документации будет сокращенным, процесс рассмотрения заявки на займ – не затянется на длительный период. МФО и ломбарды чаще всего срочно предоставляют деньги на руки в день обращения.

- Ваш автомобиль останется в вашем распоряжении (если мы говорим про кредит наличными под залог птс в банке, а не стандартное автокредитование). Вы сможете совершать любые поездки: как по городу, так и за рубеж. Отчитываться перед кредитором о своих автопутешествиях вам не придется.

- Льготные условия сотрудничества. Благодаря отсутствию рисков, многие кредитные организации готовы выдать деньги не только быстро и без отказа, но и под выгодную для заемщика процентную ставку. Период сотрудничества может составлять долгие годы.

- Нецелевое кредитование. Отчитываться перед банком, МФО или ломбардом в том, как вы потратили заемные средства, вам не придется. Вы можете использовать их, например, для организации отпуска или погашения активного кредита в другой фирме.

- Сумма займа. Вы можете оформить крупную сумму под хороший процент. По необеспеченным кредитам, в том числе потребительским займам для благонадежных клиентов с полным комплектом документов, лимиты оказываются существенно меньшими.

Нужно знать! Получить кредит под залог авто с правом вождения вы сможете даже в том случае, если у вас испорчена кредитная репутация или есть активные займы с просрочками. Но не торопитесь с заключением сделки, для начала вам стоит подумать о минусах таких кредитных программ.

Недостатки

Кредит наличными под залог птс в банке, МФО или ломбарде будет иметь ряд минусов:

- Вам необходимо будет передать кредитору запасные ключи от машины.

- Вместе с ключами, необходимо отдать ПТС. Паспорт технического средства не требуется водителям каждый день. Но в случае ДТП, его нужно предъявлять страховщикам для получения компенсационной выплаты (скрыть факт аварии от кредитора у вас не получится).

- Вы больше не будете являться полноправным владельцем ТС. Вы не сможете тюнинговать его или, например, сдавать в аренду службе такси. Вы не сможете делать ничего, что может привести к снижению рыночной стоимости машины.

Если вы согласны на указанные условия, вам остается только собрать немногочисленные документы.

Когда можно использовать автомобиль в качестве залога при получении кредита

Практически каждый человек попадал в ситуацию, когда денежные средства требуются срочно и нужно обращаться в банк. Часто кредитные учреждения призывают предоставить какое-либо имущество в залог, например, автомобиль.

Обратите внимание

Займ под залог машины более рисковый, чем обычный кредит. Опасность заключается в том, что, при возникновении проблем с осуществлением своевременных выплат, можно лишиться имущества.

В нижеприведенных ситуациях возможен только данный вид кредитования.

Пример 1. Отсутствие официального заработка

Большинство людей не имеют официального места работы, соответственно, получают заработную плату на руки. Кредитополучатель не сможет предоставить соответствующие справки в банк, поэтому залог машины будет являться дополнительной гарантией платежеспособности.

Пример 2. Наличие других кредитных займов в других банковских учреждениях

При оценивании платежеспособности кредитополучателя банки учитывают размер кредитного займа и заработка, потому как размер выплат не должен быть больше третьей части общего дохода. Наличие задолженностей перед другими банками может стать препятствием для получения нового кредита. Предоставление авто под залог значительно повышает шансы на оформление сделки.

Пример 3. Наличие плохой кредитной истории

Пример 3. Наличие плохой кредитной истории

Если, в прошлом, у должника имелись задержки по выплатам, отмеченные в его личной кредитной истории, то возможность оформления сделки без залога авто сводится к нулю. В случае отказа в крупном банке можно обратиться к частным организациям, ломбардам

Впрочем, получать у них кредиты нужно с особой осторожностью, потому как существует риск обращения к злоумышленникам

Пример 4. Деньги нужно получить в очень короткий срок

Нередки ситуации, когда нужно получить кредитные средства за небольшой срок. Из-за отсутствия времени на сбор необходимой документации и поиска поручителя, люди прибегают к займу под залог автомобиля. В таких ситуациях сделка оформляется в течение нескольких дней, а в ломбардах и других частных организациях – нескольких часов

Однако, во втором случае важно помнить о рисках

Мошенничество и другие риски

Нередко в Интернете можно встретить объявления, в которых различные компании и частные лица предлагают купить машину, находящуюся в залоге, без разрешения банка. Некоторые из них заявляют о возможности продажи автомобиля даже в случае, если на него судом или ФССП наложены обременения.

Это – явное мошенничество. Такие действия противозаконны. Собственник машины может остаться и без автомобиля, и без денег.

Однако даже если автовладелец получит средства за проданный транспорт, и формально сделка состоится, его ждет ответственность. Вот каких видов она бывает.

- Гражданско-правовая. Она подразумевает взыскание с виновного в судебном порядке суммы, на которую понес убытки банк в результате его действий, а также признание договора продажи авто недействительным. Кроме того, водителю придется возместить кредитной организации расходы на тяжбу и оплату госпошлины.

- Административная. Если на авто наложен запрет судебным приставом, а его владелец все равно продал его, он будет отвечать по статье 17.8 КоАП, которая предусматривает наказание за противодействие работе сотрудников ФССП. Она устанавливает для нарушителя штраф в размере от 1 000 до 2 000 рублей.

- Уголовная. Если на залоговый транспорт пристав наложил не запрет, а арест, то гражданин, продавший такое авто, будет нести уже не административную, а уголовную ответственность. Ее устанавливает статья 312 УК. Наказание по ней может составлять вплоть до двух лет тюремного заключения.

Типовые формы договоров займа под залог автомобиля

Оформляя договор между физическими или юридическими лицами, скорее всего, придется оплатить услуги оценщика и процедуру регистрации соглашения у нотариуса. В договор займа с залогом автомобиля, образец которого можно найти в ломбардах или на их сайтах в Интернете, обязательно следует внести паспортные данные, если заемщик или заимодавец – физическое лицо. Только таким способом можно однозначно идентифицировать личность стороны в договоре.

Кроме того, необходимо, чтобы в соглашении содержалась следующая информация:

- Номер и дата договора, чтобы его можно было легко найти среди документов компании;

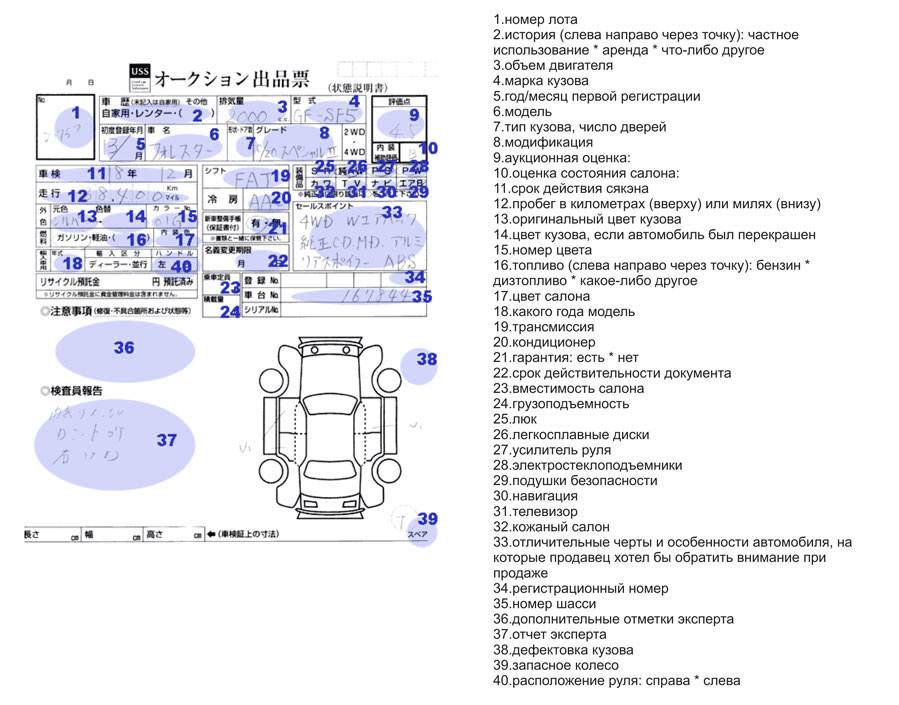

- Описание транспортного средства, также с целью его идентификации. Описание должно быть максимально подробным с указанием всех возможных индивидуальных признаков автомобиля, включая VIN номер автомобиля и пробег;

- Параметры основной сделки (предоставления займа). Поскольку договор залога является обеспечивающим договором, то в нем должна содержаться ссылка на основное соглашение. Наиболее существенными условиями договора являются срок займа и процентная ставка;

- Перечень документов, которые подтверждают право собственности на него;

- Порядок оценки стоимости автомобиля, а также, что делать, если произошли существенные изменения на рынке транспортных средств, или сама машина по причине попадания в аварию, осадков, противоправных действий третьих лиц потеряла свой товарный вид;

- Права и обязанности каждой стороны договора;

- Ответственность в случае нарушения прав другой стороны или невыполнения собственных обязанностей;

- Возможность использования собственником автомобиля;

- Необходимость страховать автомобиль по КАСКО и указание на то, кого указывать выгодоприобретателем, или отсутствие необходимости страхования.

Содержание договора залога

Федеральным законом 353-ФЗ с 2014 года определено, что договор потребительского кредита (займа) должен состоять из общих условий и индивидуальных условий кредитования. Договор может содержать элементы других договоров, например, договора залога автомобиля, договора на банковскую карту (смешанный договор).

На практике кредитные учреждения чаще всего используют смешанные договоры, в которых есть положения об открытии банковских счетов, получении банковской карты, займа и залога одновременно. Данный документ чаще всего состоит из трех или 4-х составляющих:

- Общие условия кредитования. В этом документе написаны условия кредитования, применимые ко всем заемщикам, его размещают чаще всего на сайте кредитора в свободном доступе;

Индивидуальные условия кредитования. Этот документ для каждого заемщика индивидуален

По требованиям закона документ оформляется в табличной форме и содержит все детали займа, на которые необходимо обратить внимание, в том числе может содержать все параметры договора залога авто;

- Тарифы кредитора;

- Заявление заемщика, в котором он просит заключить договор займа в форме оферты и акцепта.

Дополнительно к данному пакету бумажек кредитор может оформить договор залога автомобиля, который выглядит следующим образом.

На что обратить внимание при подписании договора займа под залог автомобиля? Подписывая документы, обязательно следует обращать внимание на следующие параметры:

- Кто отвечает за сохранность обеспечения. Если автомобиль находится на специальной стоянке, ответственность должен нести залогодержатель. Пункт об этом должен быть в договоре, иначе существует риск получить транспортное средство в нетоварном виде, а ущерб предъявить будет некому;

- Порядок прекращения действия договора залога. После осуществления всех выплат договор автоматически теряет свою силу, поэтому необходимо четко знать, кто направляет уведомления о снятии обременения с техники, когда ее можно забирать со стоянки и так далее;

- Дополнительные финансовые условия. Кредиторы часто требуют застраховать имущество, даже если автомобиль находится на специальной охраняемой стоянке. Отказ от страховки может повлечь увеличение стоимости займа, поэтому данный факт следует учитывать при выборе заимодавца;

- Обязанности заемщика. С этим пунктом следует ознакомиться наиболее внимательно, чтобы своевременно выполнять все, что предусмотрено договором. За отсутствие каких-либо действий к заемщику могут быть применены различные штрафные санкции вплоть до досрочного прекращения договора. Знание своих обязанностей позволяет этого избежать;

- Порядок оценки. Следует знать, как будет определяться величина займа.

Нюансы договоров залога транспортных средств

Как получить кредит под залог легкового автомобиля?

Использование обеспеченного кредитования позволит получить доступ к приемлемым ставкам. Переплата по среднесрочному займу обычно сокращается на 2-3% в год. К тому же некоторые финансовые учреждения ощутимо упрощают перечень требований к потенциальному заемщику, избавляя клиента от необходимости подтверждать платежеспособность путем предварительного получения справки о доходах по форме банка или 2-НДФЛ.

Существует две формы обеспеченного кредитования с использованием транспортных средств:

- Заимствование денег под залог с временным изъятием автомобиля для хранения на стоянке.

- Предоставление займа под залог паспорта технического средства без изъятия машины.

Вариант с использованием ПТС считается предпочтительным для обеих сторон сделки, поскольку автомобиль остается во владении заемщика, а кредитору не нужно тратить время и средства на хранение предмета залога. Для повышения шансов на одобрение заявки настоятельно рекомендуется предоставить доступную информацию о машине. В идеале заемщик обязан иметь единоличное право собственности. Положительно скажется на шансах оформления кредита предоставление справки о доходах и сведений о текущем трудоустройстве (стаж работы).

Кредиты под залог ПТС и автомобилей предлагают:

- Специализированные ломбарды.

- Крупные коммерческие банки.

Ломбарды обеспечивают оперативное рассмотрение заявки, оформляя кредит на протяжении 2-3 часов после одобрения кандидатуры клиента. Тем не менее процентные ставки здесь всегда завышены, а сами кредиты обычно представляют собой сделки на срок до трех месяцев. Изъятие транспортного средства не проводится в целях снижения сопутствующих затрат. Коммерческие банки уделяют больше времени на кредитование, но при этом предлагают предельно низкие процентные ставки. Обеспеченное кредитование здесь предполагает страхование залога. Иными словами, заемщик при обращении в банк может столкнуться с дополнительными платежами.

Оптимальные параметры транспортных средств для использования в качестве заложенного имущества:

- Оценочная стоимость до трех миллионов рублей.

- Высокая ликвидность (оптимальный уровень рыночного спроса).

- Сравнительно небольшой пробег.

- Отсутствие серьезных технических неполадок.

- Сборка на иностранном заводе.

- Год выпуска не старше 6-8 лет.

Заемщик обязан подтвердить право собственности. Допускается предоставление автомобиля в качестве залога по генеральной доверенности или транспортного средства, которое находится в совместной собственности, если его владельцы являются созаемщиками. Предоставление справки о доходах не является обязательным условием, но остается рекомендованным действием для получения доступа к максимально комфортным параметрам сделки.

Взаимно — до 100% от стоимости машины от 4,2%

- Сумма: От 100 тыс. до 1 миллиона;

- Срок: 1 — 4 года.;

- Процентная ставка: От 4,2% в месяц;

- Возраст: 19-69 лет;

- Документы: паспорт, права, ОСАГО, СТС и ПТС;

Главный плюс — выплачивают до 100% от рыночной стоимости машины и кредитуют пенсионеров до 69 лет, а также работают не только с физ. лицами, но и ИП. Плюс заключается залоговый договор займа, авто остается у вас, можете продолжать на нем ездить.

Ставка плавающая, начинается от 4,2% в месяц или от 50% годовых, или от 0,14% в сутки — чтобы узнать свою, используйте калькулятор на сайте компании. Он показывает точный процент и ежемесячный платеж в зависимости от запрашиваемой суммы и срока займа под залог ТС.

Можно с долгами, просрочками и плохой КИ, и не нужны справки и поручители. Только ваш паспорт, права и документы на машину, которую вы закладываете.

Где выгоднее всего взять в долг физическим лицам ⇒

Компания работает с заемщиками с плохой КИ, в том числе и с открытыми просрочками. Процент чуть больше, но зато ниже вероятность отказа. Очень быстро принимают решение — всего 30 минут, и вы получите звонок от менеджера и можете уже сегодня ехать в офис за деньгами.

В каких банках взять заем за 1 час ⇒

Кроме СТС и ПТС на машину от вас нужен лишь паспорт. Обязательно наличие ОСАГО, но КАСКО также не понадобится. Требования к машине еще проще — на ходу, не залоговая/кредитная.

Сам автомобиль оставлять не нужно, вы можете спокойно продолжать ездить на нем. Банку остается лишь ПТС в качестве залога + заключенный вам договор.

Как взять займ без проверок КИ ⇒

Условия хорошие, но не слишком высокий процент одобрений, приближенный к банковскому. Хоть и заявляют, что работают с испорченной кредитной репутацией, но на деле — чаще отказывают проблемным клиентам. В этом случае лучше обращайтесь в «Тинькофф» за помощью.

Предложения в других банках

Выгодно

ДОМ.РФ

- Сумма

- до 5 млн

- Процент

- от 4.9%

- Срок

- до 7 лет

Подробнее

Выгодно

Акцепт

- Сумма

- 500к

- Процент

- от 7.9%

- Срок

- до 5 лет

Подробнее

Выгодно

БыстроБанк

- Сумма

- до 3 млн

- Процент

- от 7.9%

- Срок

- 13-240 мес

Подробнее

Выгодно

Примсоцбанк

- Сумма

- до 5 млн

- Процент

- 8.9%

- Срок

- 13-60 мес

Подробнее

Выгодно

СМП Банк

- Сумма

- 3 млн-15 млн

- Процент

- от 5.9%

- Срок

- 13-36 мес

Подробнее

Выгодно

РНКБ

- Сумма

- 15 млн

- Процент

- от 3% ипот/5%

- Срок

- до 25 лет

Подробнее

Выгодно

Севергазбанк

- Сумма

- 10 млн

- Процент

- ип 4.85/от 6.65%

- Срок

- 13 – 84 мес

Подробнее

Выгодно

Банк Интеза

- Сумма

- 10 млн

- Процент

- от 10.9%

- Срок

- от 3 до 20 лет

Подробнее

Выгодно

Энерготрансбанк

- Сумма

- 5 млн

- Процент

- 11%

- Срок

- до 60 месяцев

Подробнее

Выгодно

Ланта-Банк

- Сумма

- –

- Процент

- ключ.ставка+2.75%

- Срок

- от 1 до 5 лет

Подробнее

Выгодно

Генбанк

- Сумма

- 6 млн

- Процент

- от 8.9%

- Срок

- 6 мес – 15 лет

Подробнее

Выгодно

«Санкт-Петербург»

- Сумма

- 4 млн

- Процент

- от 7.9%

- Срок

- до 7 лет

Подробнее

Выгодно

ПромТрансБанк

- Сумма

- 2 млн

- Процент

- 8.25%

- Срок

- 3 – 120 мес

Подробнее

Выгодно

Акибанк

- Сумма

- 6.5 млн

- Процент

- от 5.0%

- Срок

- до 30 лет

Подробнее

Выгодно

Абсолют Банк

- Сумма

- 10 млн

- Процент

- 8.09%

- Срок

- до 15 лет

Подробнее

Выгодно

Кубань Кредит

- Сумма

- 20 млн

- Процент

- 7.0%

- Срок

- до 10 лет

Подробнее

Выгодно

Сургутнефтегазбанк

- Сумма

- 15 млн

- Процент

- от 5.5%

- Срок

- до 20 лет

Подробнее

Выгодно

Челиндбанк

- Сумма

- 5 млн

- Процент

- от 8.9%

- Срок

- до 15 лет

Подробнее

Выгодно

Интерпрогрессбанк

- Сумма

- 3 млн

- Процент

- от 7.9%

- Срок

- 6 – 72 мес

Подробнее

Выгодно

Ставропольпромстрой

- Сумма

- 3 млн

- Процент

- от 10%

- Срок

- до 5 лет

Подробнее

Выгодно

Тольяттихимбанк

- Сумма

- 10 млн

- Процент

- от 8.2%

- Срок

- до 30 лет

Подробнее

Выгодно

Владбизнесбанк

- Сумма

- 3 млн

- Процент

- от 8.4%

- Срок

- 7 лет

Подробнее

Показать все продукты

Кредит под залог автомобиля: стоит ли брать

Кредит под залог автомобиля представляет собой выдачу наличных денег под обеспечение автотранспортным средством.

И, судя по количеству предложений в последние годы, стал пользоваться особенной популярностью, хотя условия по нему не на много выгоднее, чем по обычному потребительскому кредиту.

Проанализируем преимущества и недостатки займов с залогом собственной машины.

Выгоды:

- короткий срок рассмотрения заявки и получения денег. Иногда наличные можно получить уже через пару часов после обращения;

- по залоговым займам шансы получить деньги выше, чем по кредитам без обеспечения;

- процент меньше, чем при оформлении обычного микрокредита;

- возможная сумма – до 70 % от стоимости авто. Если машина имеет высокую оценочную стоимость, то размер займа выше, чем по простому кредиту;

- при оформлении кредитное учреждение не ограничивает пользование своим авто, в обеспечение передаётся лишь паспорт транспортного средства (ПТС);

- при займе в автоломбарде, машина изымается из пользования владельца, но ломбарды при этом не просят показать зарплату и место работы.

В итоге, «автозайм» в банке позволяет быстро взять приличную сумму наличных денег с адекватной процентной ставкой и при этом сохранить право передвижения на автомобиле. «Автозалог» в ломбарде или МФО даст возможность получить займ с минимумом документов.

Риски

При получении займа под обеспечение транспортным средством есть вероятность столкнуться с ненадежными кредиторами. Например, на словах будут озвучены одни условия, а в документах прописаны другие. Кроме того, кредиторы могут стараться занизить оценочную стоимость авто.

Задержки выплат

При несвоевременной оплате ежемесячного взноса, как и при любом кредите, в соответствии с условиями договора начисляются штрафы, неустойка и пени. Размер штрафных санкций зависит от конкретного кредитора.

Как себя обезопасить

При необходимости оформления автозалога, обращаться лучше в крупные проверенные организации, которые работают на рынке в течение нескольких лет.

- При подписании договора внимательно прочитать все условия, обговорить непонятные моменты. Во избежание проблем с погашением кредита, выяснить все возможные способы внесения платежа, штрафные санкции, порядок действий при невозможности погасить задолженность.

- При обращении в автомобильный ломбард уточнить, какая сторона будет нести расходы по страховке и по нахождению ТС на стоянке.

- При взаимоотношениях с ломбардами многие испытывают беспокойство по части юридической чистоты сделки. Если сделка будет осуществлена в соответствии с требованиями закона РФ «О ломбардах», то беспокоиться не о чем.

- Реализовать автомобиль автоломбарды не могут ранее, чем через 30 дней после окончания срока действия договора. А также не могут препятствовать его досрочному выкупу.

Подробнее про процедуру

В случае, если заемщик нарушил порядок уплаты автокредита три и более раза, банк вправе расторгнуть заключенный с ним кредитный договор. Если сделка обеспечена залогом машины, на нее обращают взыскание. Возможно три способа реализации залоговой машины:

- самостоятельная продажа авто заемщиком;

- продажа транспорта кредитной организацией;

- принудительная реализация через суд.

В двух последних случаях в продаже авто заемщик не принимает никакого участия. А вот в первом он реализует его самостоятельно. Вырученные при этом деньги он перечисляет банку в счет погашения задолженности.

Кроме того, залоговый автомобиль можно продать даже в случае, если условия кредитного договора не нарушены.

Условия на которых выдается кредит под залог автомобиля

Ключевые условия выдачи кредита под залог автомобиля затрагивают следующие параметры: размер процентной ставки, объём кредитования, на который может рассчитывать заемщик, период погашения задолженности перед банком и т.д.

Общие условия

В Тинькофф банке ссуда под залог машины выдается на следующих общих условиях:

- тип ссуды – потребительский кредит,

- валюта – рубли РФ,

- обеспечением по кредиту выступает транспортное средство, принадлежащее заемщику,

- на период погашения задолженности, клиент может пользоваться машиной, но не распоряжаться (ПТС остается в банке до момента полного закрытия долга),

- заемные денежные средства перечисляются на счет заявителя, открытый в Тинькофф банке,

- процентная ставка, а также допустимый объем финансирования определяется на основании индивидуальных параметров заемщика,

- кредитор начисляет проценты со дня, следующего за датой выдачи ссуды,

- погашение долга производится путем ежемесячного внесения платежа в размере, прописанном в условиях договора,

- заемщик может принять участие в программе страховой защиты (на добровольной основе).

Процентная ставка

В Тинькофф банке предусмотрено два вида процентных ставок по кредиту под залог авто, а именно:

- от 7,9 до 22% – базовая плата за пользование заемными деньгами,

- от 13,7 до 22% – ставка, взимаемая в случае отказа от участия в программе страховой защиты.

ВАЖНО. Кроме того, при неисполнении обеспечительных обязательств до полного закрытия долга, банк может добавить еще 5 процентных пунктов к изначально установленной ставке.. В целом, для каждого заемщика размер платы за использование заемных средств устанавливается в индивидуальном порядке

В целом, для каждого заемщика размер платы за использование заемных средств устанавливается в индивидуальном порядке.

Доступные суммы

Максимальная сумма, которую можно получить по программе кредитования под залог авто, составляет 3 000 000 рублей, а минимальная – 100 000 рублей. При этом банк самостоятельно определяет допустимый объем финансирования для конкретного заемщика. За основу берется рыночная стоимость машины, представленной в качестве обеспечения.

Как правило, размер такого вида ссуды составляет 70-80% от стоимости заложенного транспортного средства.

Сроки кредитования

В Тинькофф банке кредит под залог машины выдается на срок до 5 лет. Однако заемщик может выбрать более короткий период погашения кредиторской задолженности.

СПРАВКА. При принятии решения о сроке кредитования банк также учитывает размер ежемесячного платежа по ссуде. Если он будет превышать половину заработка заемщика, то есть вероятность, что кредитор согласует заявку на более продолжительный период (в пределах установленного лимита).

Пример и расчет

Для наглядности можно рассмотреть порядок расчеты выплат по ссуде на конкретном примере.

Предположим, заемщик обратился в Тинькофф за ссудой, представив в качестве залога свою машину. По итогу ее оценки было установлено, что стоимость авто составляет 950 000 рублей.

Кредитор согласовал заявку на следующих условиях:

- объем кредитования – 750 000 рублей,

- ставка – 13,7% (так как заемщик отказался от страхования),

- срок – 3 года.

При заданных параметрах заемщик должен будет выплачивать следующие суммы:

- ежемесячный платеж – 25 524 рубля,

- начисленные проценты – 168 864 рубля,

- общая сумма к выплате – 918 864 рубля.