Общие положения

Порядок расчета и правила назначения льгот определяются положениями налогового законодательства.

Порядок расчета и правила назначения льгот определяются положениями налогового законодательства.

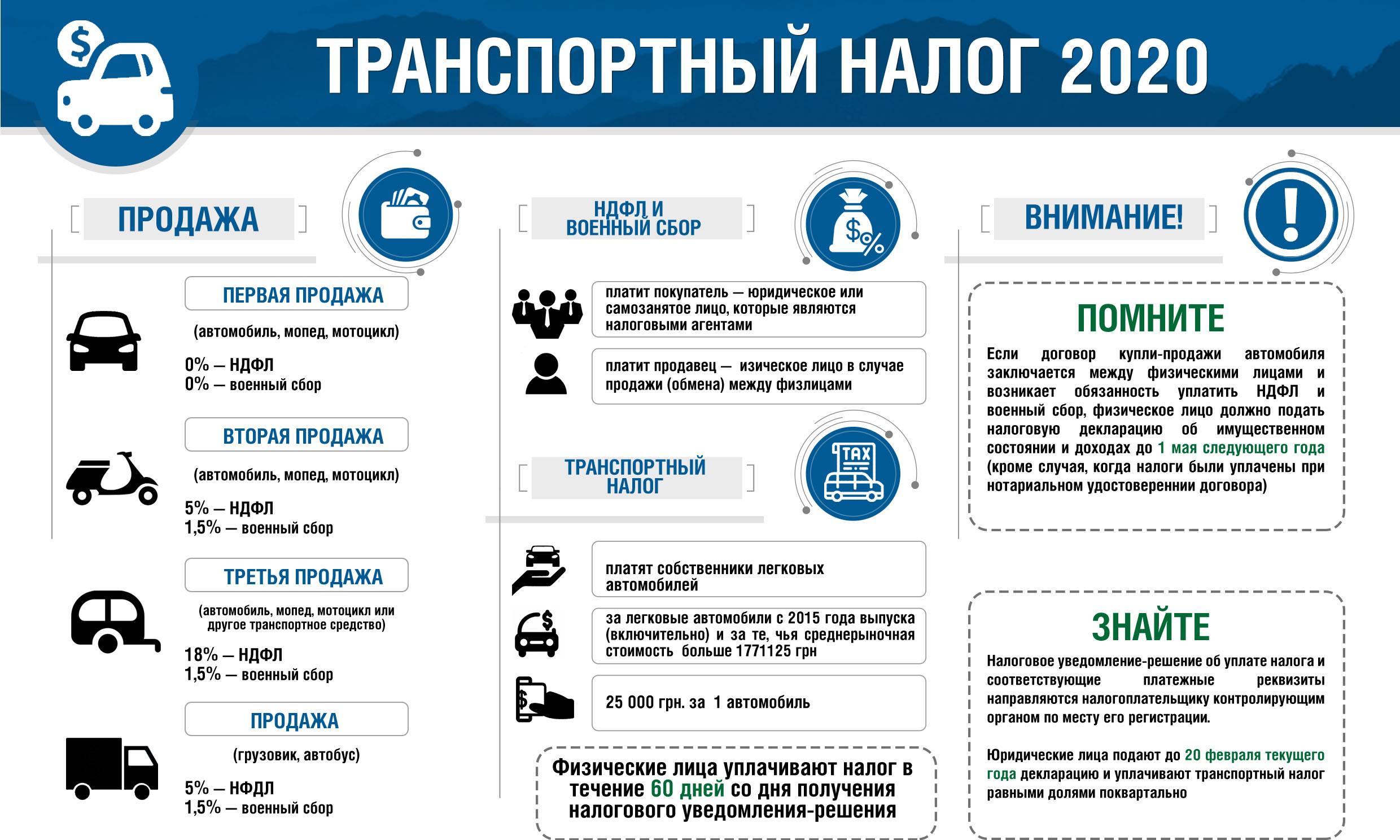

В частности, статьей 208 НК устанавливается величина налоговых отчислений с продажи транспорта в размере 13% от полученного российским гражданином дохода. Если автомобиль был продан нерезидентом РФ, размер ставки возрастает до 30%. Расчетной базой для определения сумы уплаты признается полученный от реализации доход.

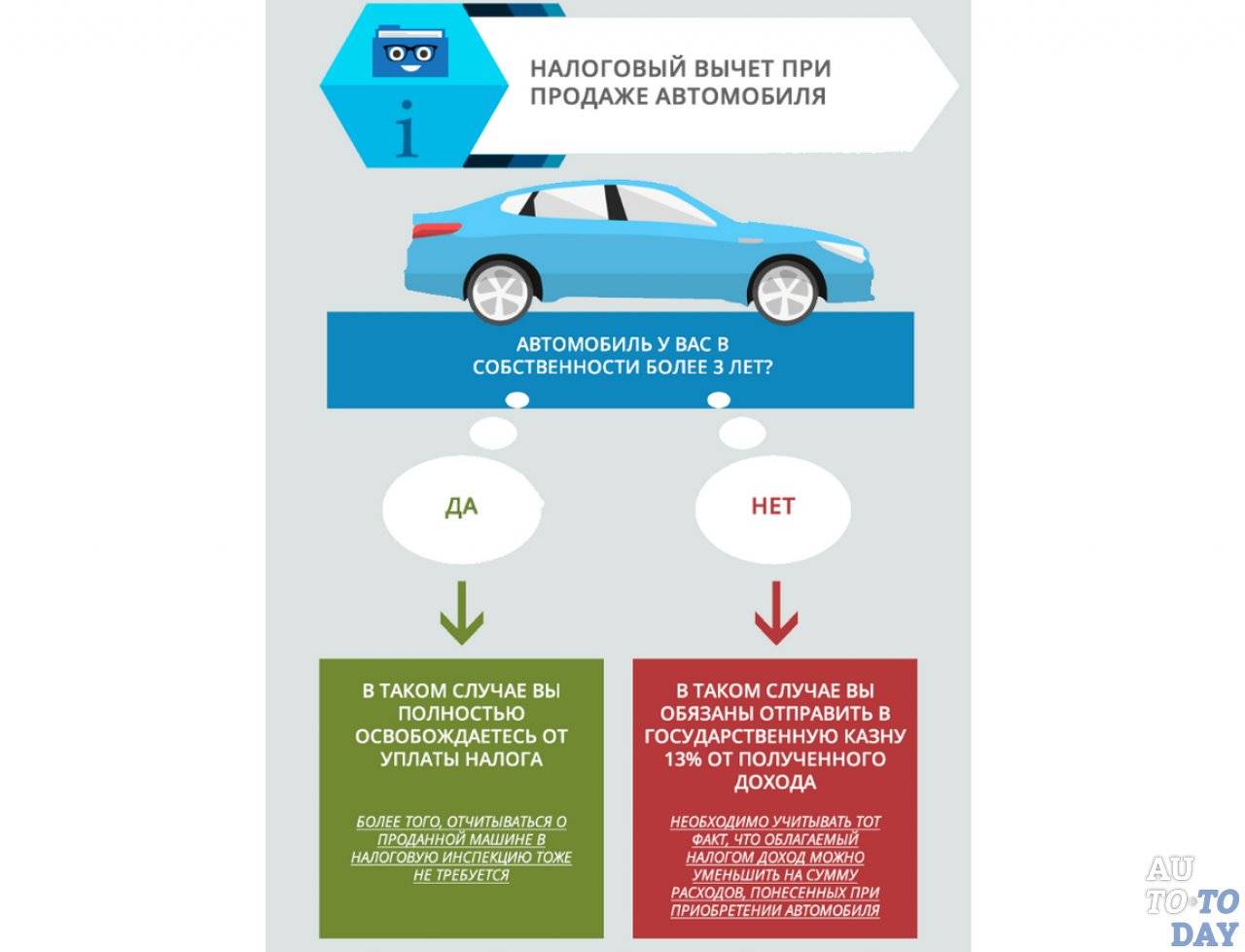

В некоторых случаях платить налог не придется:

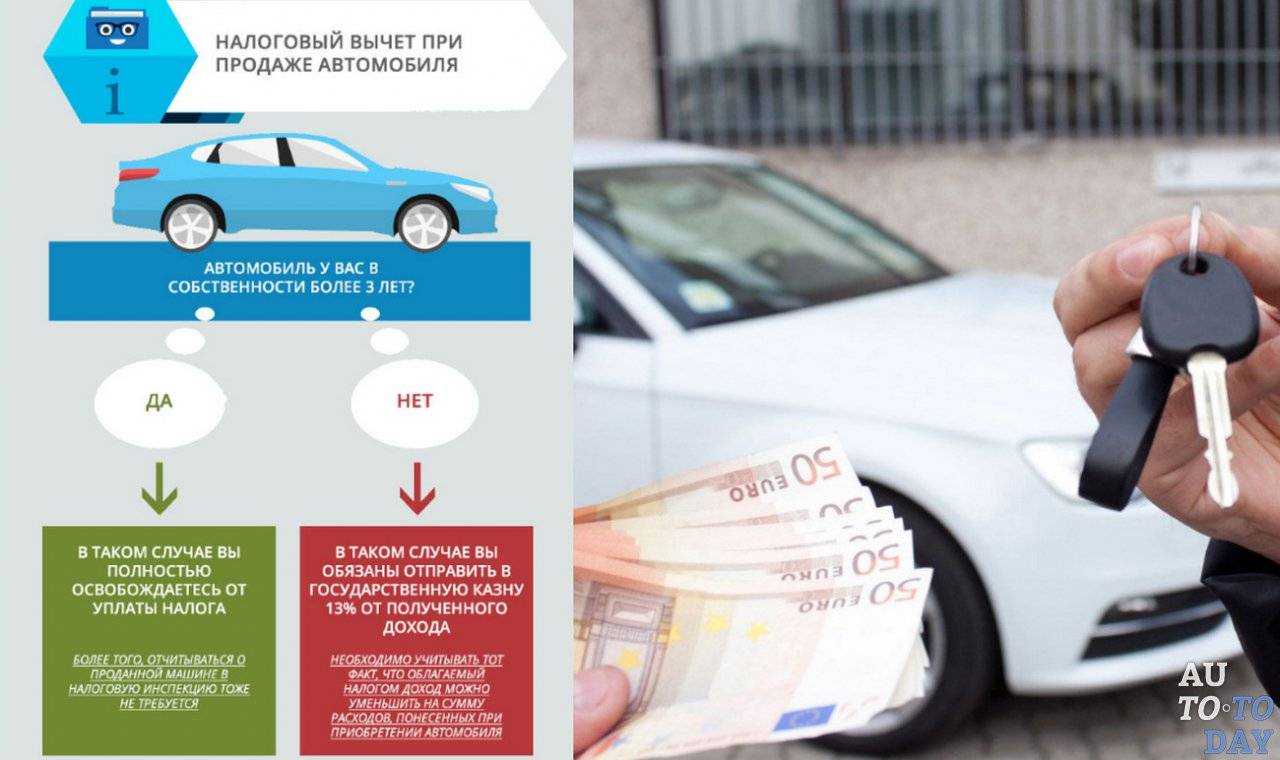

- Если машиной владели дольше 3 лет с момента подписания купчей.

- Если налогоплательщик может подтвердить, что дохода при продаже авто он не получил.

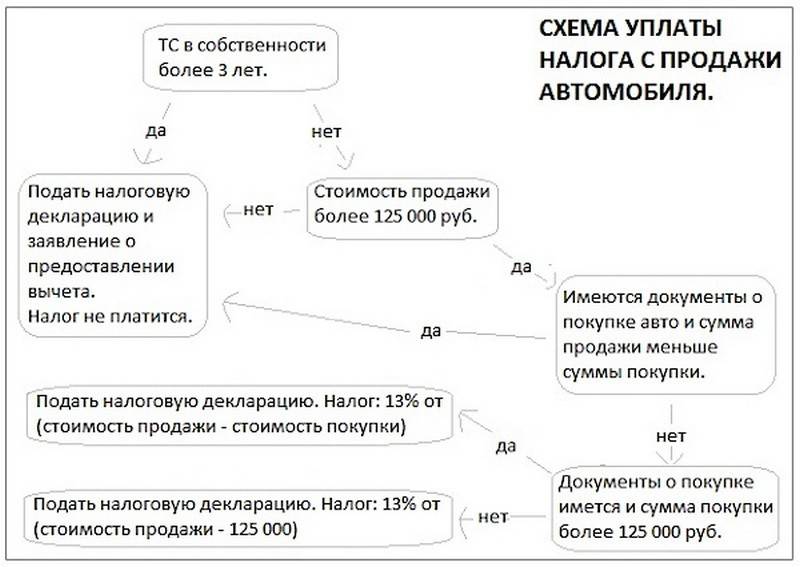

При продаже автомобиля в первые три года владения необходимо подать декларацию о доходах. Следует учесть, что трехлетний период отсчитывается не от дня постановки на учет, а с момента заключения договора о покупке авто, если автомобиль был куплен с пробегом, либо с момента оформления справки-счета (при покупке машины в автосалоне). При продаже по истечении 36 месяцев в подаче декларации о доходах нет необходимости.

Освобождение от налога

Чтобы избежать неприятностей с налоговой службой, необходимо знать, в каких случаях платеж в счет государственного бюджета не производится:

- При продаже машины бывший собственник не получил никакого дохода, т.е. цена продажи была меньше цены покупки.

- Если средство было имуществом продавца дольше, чем три года.

- Цена сделки не превысила 250000 руб.

В НК (ст. 217) находят отражение условия, при которых налогоплательщик освобождается от обязанности уплатить налог. Согласно пункту 17.1 рассматриваемой статьи доход, полученный при реализации имущества (кроме недвижимости), которым владели дольше более 3 лет, налогом не облагается. Собственник даже не декларирует данные доходы. Это единственный вариант, когда продажа ТС возможна без подачи декларации.

Владение автомобилем более короткий промежуток времени потребует декларирования доходов, однако уплаты можно избежать, если сделка не принесла никакого дохода автовладельцу. Например, купив машину за 600000 рублей и продав его же спустя 2 года за 500000 рублей, собственник не получил прибыли, следовательно, налог уплачивать нет необходимости. Для того, чтобы воспользоваться освобождением от платежа, необходимо в обязательном порядке подать соответствующую отчетность, подтверждающую убыточность сделки. Автомобилист предоставляет в налоговую документы, фиксирующие сумму покупки и продажи автомобиля, т.е. подтверждающие отсутствие прибыли у гражданина.

Многие автовладельцы предпочитают покупать недорогие автомобили с рук, обходясь без привлечения кредитных средств. Для таких случаев также предусмотрено налоговое послабление: если цена сделки не достигла 250 тысяч рублей, налог также не уплачивается в связи с особенностью исчисления и возможностей по снижению суммы налога. Следует быть внимательным, т.к. даже продажа по невысокой цене должна быть документально подтверждена в налоговой, куда подаются декларация и документы по сделке. Освобождение от налога связано с наличием у каждого автовладельца права на имущественный вычет.

Примеры расчета вычетов

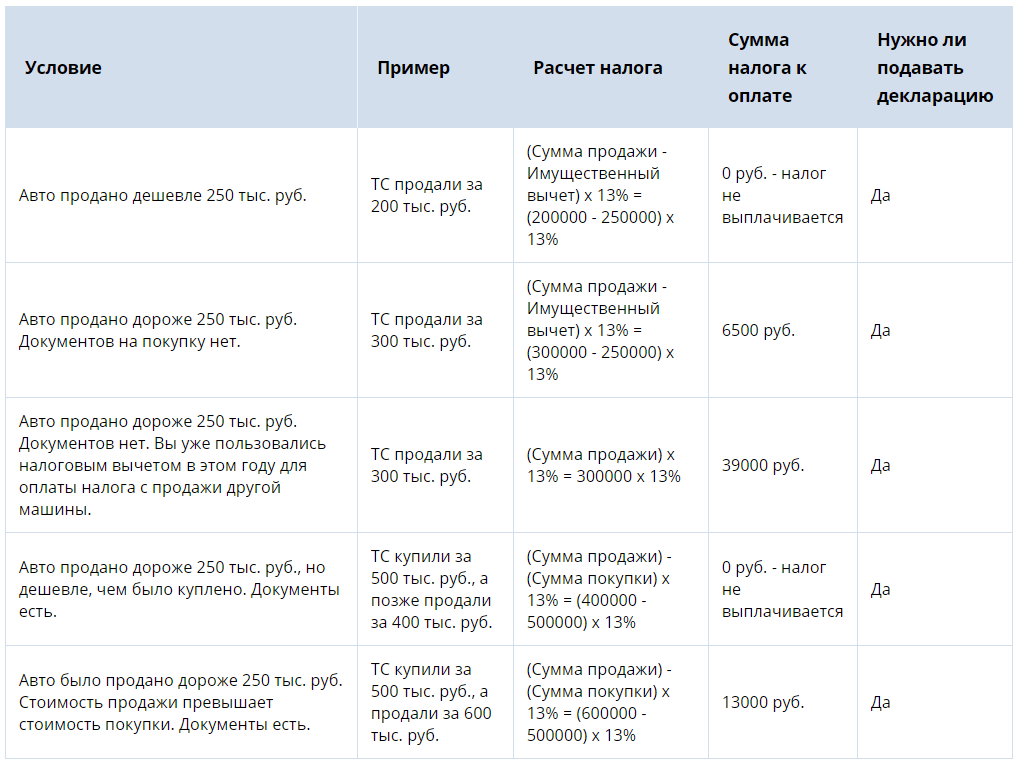

Пример 1

Александров Н.К. купил автомашину в 2005 году, а продал в 2015 году. Соответственно она принадлежала ему в течение 10 лет, это превышает порог в 3 года. И поэтому независимо от объема сделки и получения дохода Александров Н.К. освобождается не только от обязанности выплачивать налог в размере 13%, но и от представления декларации по форме 3-НДФЛ.

Пример 2

Новиков А.И. продал в 2019 году автомобиль, купленный в 2018 году за 238 000 руб. При покупке он заплатил за него 330 000 руб. Поскольку стоимость менее чем 250 000 руб., то налог взиматься не будет, но налоговую декларацию придется представить.

Пример 3

Максименков А.Н. купил машину в 2017 году за 710 000 руб., а продал ее в 2019 году за 550 300 руб. В данной ситуации он освобождается от уплаты 13%, поскольку никакого дохода получено не было, наоборот, продавец понес убытки: 550 000 -700 000= — 150 000 руб., но декларацию 3-НДФЛ подавать придется.

Пример 4

В июне 2018 года Демин А.И. продал автомобиль, купленный в январе этого же года за 850 350 руб., доход от продажи составил 1 100 000 руб. В данном случае налогооблагаемая сумма составит: 1 100 000 – 850 350 = 249 650 руб., а налог, непосредственно подлежащий уплате будет равен 32 455 руб. Соответственно декларация 3-НДФЛ составляется в обязательном порядке.

Пример 5

Осипов С.Ф. получил по завещанию автомашину в 2019 году, и тут же решил ее продать за 400 000 руб. Поскольку при приобретении автомобиля он не понес затрат, то вся сумма, прописанная в договоре будет являться доходом, но Осипов С.Ф. можете воспользоваться налоговым вычетом и тогда, налоговая база составит: 400 000 – 250 000 = 150 000 руб., а сумма налога 19 500 руб. Декларация 3- НДФЛ подается.

Таким образом, величина суммы налога, который взимается в случае получения дохода от сделок с транспортными средствами будет зависеть от срока владения и стоимости. Также продавец может использовать имущественный вычет при продаже автомобиля, и снизить налоговую базу.

Также читайте статью «Вычет при покупке машины»

Налог при продаже автомобиля по доверенности

Юридически оформление доверенности на нового владельца не считается продажей, поэтому не предполагает возникновения обязательства уплатить налог. Некоторые граждане используют такой способ ухода от налога. Однако есть и минусы сделки.

Всё чаще автомобилисты предпочитают реальную продажу оформлению доверенности. Причины этому простые:

- Доверенность может быть отозвана владельцем в любой момент. Для покупателя такой способ рискованный, так как юридически он не сможет доказать свои права на автомобиль.

- Право наследования автомобиля переходит к наследникам по родству или завещанию, а не к покупателю. В случае несчастья покупатель также останется ни с чем.

- При смерти доверенного лица его наследники не смогут претендовать на имущество, так как машина всё ещё в собственности у старого владельца.

- Для автоинспекции собственником остается владелец по документам. Несмотря на оформленную доверенность, штрафы за нарушения будут приходить на его имя. И если доверенное лицо не захочет платить их, юридически его нельзя будет привлечь к ответственности.

- Если автомобилист, который владеет машиной по доверенности, решит продать её, ему необходимо будет заранее предупредить основного владельца для участия в переоформлении документов. Также налоговая обязанность по уплате НДФЛ в случаях, когда это необходимо, ложится на реального собственника.

Однако для некоторых владельцев продажа по генеральной доверенности – это хороший шанс избежать оплаты нежелательного НДФЛ. Это выгодно, когда сделка проходит с близким другом или человеком, которому можно доверять. Передача в пользование по доверенности позволяет увеличить срок пользования автомобиля одним владельцем до 3 лет. После этого можно переоформить право собственности без необходимости уплаты процентов в государственный бюджет.

Перед продажей автомобиля изучите требования по уплате НДФЛ и просчитайте выгодно ли Вам прямо сейчас совершить сделку. Возможно до исполнения срока в 3 года владения осталось несколько недель и можно переждать это время. Сохраняйте все документы по крупным покупкам и расходам. Они помогут сократить сумму налога или обнулить её совсем. Следите за сроками подачи декларации и уплаты НДФЛ, чтобы избежать дополнительных санкций со стороны налоговой инспекции.

Налог с продажи машины. Платить или не платить?

Продали машину: как не платить налоги

Какую стоимость автомобиля указывать в договоре? (Полезные советы от РДМ-Импорт)

Автор статьи

Юлия Игоревна Автоюрист Практикующий юрист со стажем работы 9 лет. Закончила Российский государственный университет правосудия по гражданско-правовому профилю.

Вопросы юристу

Добрый день! Как исчисляется налог при продаже автомобиля, полученного в качестве приза по акции. Ситуация в том что нет денег для уплаты налога на приз, следовательно возникает необходимость его продать, чтобы заплатить налог. Нужно ли еще и платить налог при продаже автомобиля? Здравствуйте! Согласно статье НК РФ Статья 224: 1. Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей. 2. Налоговая ставка устанавливается в размере 35 процентов в отношении следующих доходов: стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в пункте 28 статьи 217 настоящего Кодекса; В соответствии с НК РФ, Вы должны с начало уплатить 35% налога на приз, а затем еще 13% после продажи данного автомобиля.

Добрый день! Я подарил автомобиль второму лицу, данное второе лицо продало автомобиль, но по стоимости ниже чем изначально приобретался автомобиль. Должен ли он платить налог на полученный доход? Здравствуйте! Не имеет значения за какую сумму вы покупали автомобиль. Доход от продажи данного автомобиля можно уменьшить на сумму имущественного вычета. Сумма вычета составляет 250 000 руб. Если продажная стоимость автомобиля меньше данной суммы, то полученный доход налогом не облагается. Вычет и доход от продажи автомбиля должны быть отражены в декларации 3 НДФЛ. В случае если одаряемый владел автомобилем более 3-х лет, он освобождается от уплаты налогов полностью.

Что нужно знать? ↑

Любой человек, который собирается продать свое авто, должен разобраться с Налоговым кодексом, чтобы информация об уплате налогов вскоре не стала неприятным сюрпризом.

Это не касается заработной платы на предприятии, где вы официально оформлены, но вот при получении прибыли с продажи автомобиля уплата части средств при такой сделке – долг законопослушного гражданина.

Плательщики налога

Налогоплательщиком, как указывает НК, является лицо, на чье имя автомобиль оформлялся.

Даже в тех ситуациях, когда транспортное средство продавалось по доверенностям, но фактическим его владельцем остается гражданин, на которого оно зарегистрировано, оплата налога возлагается на плечи официального автовладельца.

В свидетельстве о регистрации права указываются данные юридического собственника объекта, что облагается налогом, а значит, и оплачивать его будет он.

Чтобы обязательства об уплате на вас не возлагались, снимите машину с регистрации. В тех ситуациях, когда авто было в угоне, то налог не будет взиматься за то время, когда проводились розыскные работы.

Налогоплательщиками являются как резиденты, так и нерезиденты страны. Резидент – лицо, которое проживало на территории РФ более 183 дней в году. Гражданство при этом никакой роли не играет.

С нерезидентов взимаются сумма налога по более высоким ставкам. Но при этом учитывается прибыль, что получена в РФ.

За что платить?

Налог не потребуется оплачивать в нескольких случаях:

- авто в собственности больше трех лет;

- если нет дохода от продажи;

- когда цена при продаже авто составляет 250 тыс. руб. или меньше.

В других случаях вы должны перечислить в казну определенную сумму налога. К примеру, если машина была собственностью менее 3 лет, или стоимость объекта выходит за рамки 250 тыс. руб.

Владельцам транспортных средств представляется также возможность воспользоваться налоговым вычетом, но только на один автомобиль в текущем налогом году.

Так, при продаже в одном году нескольких машин, льготами можно пользоваться только по отношению к одному объекту.

С какого момента начинается срок?

По законодательству РФ, лицо, получившее прибыль от продажи транспортных средств, обязано обратиться для уплаты налога в государственные структуры с декларацией.

В независимости от того, облагается ли налогом ваш доход или нет, посетить налоговую инстанцию вы обязаны. Это не распространяется на тех автовладельцев, которые имеют в собственности авто более трех лет.

Оплатить квитанцию, которую вам выдаст инспектор, следует до 15 июля 2020 года.

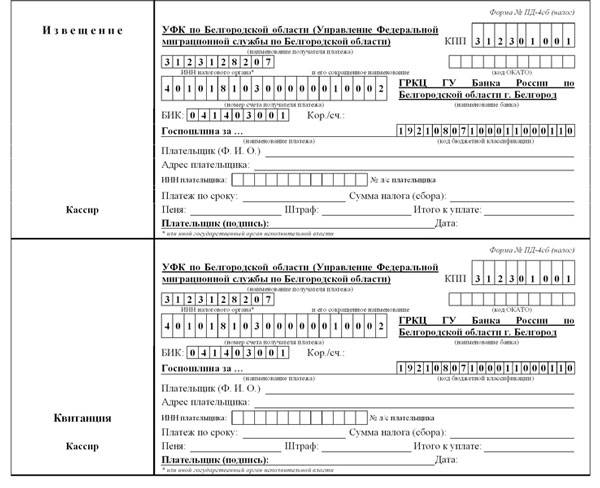

Фото: образец квитанции

При несвоевременном предоставлении деклараций и просроченной оплате квитанций предусмотрено наказание в виде штрафных санкций, сумма которых составляет 1 тыс. рублей.

За каждый день неуплаты станет копиться пеня, что за полгода будет составлять до 30% от долга, а затем начнет расти ежемесячно еще 10%. В итоге соберется внушительная сумма, которую погасить будет не так легко.

Если будет доказано умышленное уклонение от оплаты налогов, то штрафы возрастут до 20 — 40% от размера скрытого дохода. Стоит также внимательно подсчитывать сумму налога, иначе также можно получить штраф.

Но это рискованный шаг, при раскрытии которого возможны довольно неприятные последствия.

При скрытии прибыли от продажи свыше 600 тыс. рублей, автовладелец может привлекаться к уголовной ответственности.

Если дохода от продажи авто нет

А что делать, если прибыль не была получена, или, даже понесен ущерб? Налог с продажи транспортного средства, менее 3 лет находящегося в собственности, не взимается, поскольку оно было продано по более низкой стоимости, нежели куплено.

Налог на продажу автомобиля менее 3 лет в собственности 2016

В независимости от того, сколько денег удалось получить с продажи машины, налог не уплачивается, если с даты ее приобретения и до даты оформления сделки по передаче прав прошло более трех лет. То есть, налогоплательщику подавать какие-то документы в налоговую вовсе не требуется.

Совсем другое дело, если продавец мало владеет автомобилем. Перед тем как определить нужный срок владения, следует вспомнить, что дата регистрации в гибдд не имеет никакого значения, так как в расчет принимается исключительно дата владения. Транспортное средство просто не может стоить меньше 250 тысяч, точнее, подобная цена допускается, но тогда база налогообложения уменьшается на эту же сумму, что подразумевает отсутствие начисления. Любая стоимость, даже 251 тысяча, уже должна облагаться.

Не облагаемая сумма для физических лиц: новый закон

Надо ли использовать особенные правила для физических лиц? В случаях, когда осуществляются продажи автомобиля да, так как для них есть особый порядок исчисления налога, в частности, получаемый доход облагается НДФЛ,а вычисляется и платится все в самостоятельном порядке.

После того как автомобиль будет продан, а, точнее, по окончании года, до января, физ лицо обязуется подать декларацию в ИФНС, иначе светит штраф. Сама декларация подается в форме 3-НДФЛ и всегда по месту жительства. Часто возникает проблема того, какую сумму указывать при продаже автомобиля чтобы не платить налог. Максимальная цена для избавления от налогов, как твердит кодекс, должна составлять 250 тысяч, но искусственно занижать ее нельзя, так как это может привести к проблемам в будущем.

Возникла проблема? Позвоните юристу:

+7 (499) 703-46-28 – Москва, Московская область +7 (812) 309-76-23 – Санкт-Петербург, Ленинградская область

Звонок бесплатный!

До какой максимальной планки по стоимости облагается продажа машины?

Оплата начисляется по фактической стоимости, поэтому избежать этого не получится, также бессмысленно искать методы, как уйти от уплаты налогов.

Юридическим лицам

Заплатить этот налог потребуется не только для ип, продавших автомобиль, но и для юр лиц. По окончании сделки происходит налогооблагаемый доход, с которого, соответственно, потребуется оплачивать определенную сумму в казну. Если автомобиль продан, то произойдет выбытие основного средства, находящегося в собственности, величина же налога на проданное имущество может быть изменена в меньшую сторону. Пересчитать доход можно, уменьшив его за счет:

- 1. Остаточной стоимости проданного транспортного средства, в зависимости от того, какой является дата снятия с учета.

- 2. Всех расходов, которые были затрачены на обслуживание нового или подержанного авто, по его хранению, оценке и т.д.

Перед тем как оплатить, нужно учитывать несколько моментов. Если продается недвижимое имущество, например, квартира, то используется акт ОС-1а., при продаже машины использовать нужно ОС-1. В обычных ситуациях оплачивается процент, равный 18 от всей прибыли, при покупке тс за большую цену, чем была продажа, база будет равна нулю. Какая берется формула при учете исчисления НДС? В этом случае уплачивать следует сумму, равную 18 процентам от разницы между продажной стоимостью и тем, что по итогу получило предприятие.

При продаже по договору купли-продажи, как считать?

Должен ли я, как продавец, или покупатель, платить налог, при заключении договора купли-продажи? Как продавец – да, принципы подсчета такие же, как и в обычной ситуации. Максимальная сумма вычета также равна 250 тысяч, даже при продаже двух или нескольких авто в одном месяце.

Для онлайн расчета есть калькулятор – актуально это может быть для пенсионеров, которые могут забыть, сколько составляет транспортный налог, статьи НК и другую информацию. Если машиной владеют сроком старше трех лет, то платить пошлины не нужно. Возврат машины или прекращение договора происходит тогда, когда в МРЭО новый владелец не приходит, соответственно, он так и не перерегистрировал авто и не получил новый регистрационный код. Можно ли вернуть тс? Для этого пишется заявление, пример которого находится там же.

С подаренного авто?

Если транспортное средство посчастливилось не купить, а получить в подарок, то приходиться следовать ст НК, которая подробно рассматривает этот вопрос. Изменений пока нет, поэтому в этой ситуации берут максимальную ставку, равную 250 тыс рублей. Это относится и для второго авто, находящегося в наличии, которое нужно продать. Формула будет такой: 250000 х 0,13, даже если владеют машиной с иной, не такой дешевой стоимостью.

От чего зависит НДФЛ при продаже автомобиля

Налогообложение при продаже автомобиля зависит:

- от срока владения автомобилем;

- от способа его приобретения;

- от наличия подтверждающих расходов, если авто покупали.

Срок владения автомобилем и размер НДФЛ

Если автомобиль принадлежал вам более трех лет, налог при

продаже не уплачивается. В этом случае у вас нет обязанности

декларировать сделку и платить налог. Основание: п. 17.1 ст. 217 НК

РФ.

Срок владения зависит от того, как вы получили транспортное

средство:

купили — с момента подписания договора купли-продажи;

- унаследовали — с момента открытия наследства, то есть со дня

смерти наследодателя; - получили в дар — с момента подписания договора дарения.

Продажа автомобиля раньше трех лет

Если вы приобрели автомобиль и продали его раньше, чем через три

года, нужно рассчитать и уплатить НДФЛ.

Возможны два варианта снижения облагаемого дохода:

- Уменьшить доход от сделки на сумму покупки авто. Факт покупки

подтверждается договором и платежными документами. С разницы платим

13%.

- Применить имущественный вычет в размере 250 тыс. рублей. Он

предоставляется при реализации имущества, находящегося в

собственности менее трех лет. Основание: пп.1 п. 2 ст. 220 НК

РФ.

Чтобы понять, что лучше сэкономит деньги, рассмотрим

примеры.

Предположим, вы купили машину в 2020 году за 300 тыс. рублей, а

в 2021 году продали за 400 тыс. рублей. В 2022 году наступила

обязанность отчитаться и уплатить НДФЛ при продаже автомобиля.

Вариант 1

У вас на руках подтверждающие документы на покупку авто в сумме

300 тыс. рублей. Это договор купли-продажи с указанной стоимостью,

квитанции или выписки банка о перечислении вами денег продавцу.

Берегите документы — их копии нужно передать в налоговый орган

вместе с декларацией 3-НДФЛ. Они станут обоснованием суммы

расходов, на которую вы уменьшили налоговую базу.

Считаем НДФЛ:

Налоговая база: 400 000 – 300 000 = 100 000

НДФЛ = 13 000 рублей (100 000 х 13%)

Вариант 2

У вас нет документов, подтверждающих покупку машины, потому

применяем имущественный вычет в размере 250 тыс. рублей.

Вновь рассчитаем налог:

400 000 – 250 000 = 150 000, где 250 тыс. — имущественный

вычет

НДФЛ = 19 500 рублей (150 000 х 13%)

Как видим, в первом варианте НДФЛ к уплате получился меньше. Но

только при наличии документов на покупку вы можете использовать

вычет расходов на приобретение.

Если у вас есть расходные документы и право на льготу,

просчитайте оба варианта и выберите более выгодный, чтобы снизить

налоги при продаже автомобиля.

Продажа унаследованного или подаренного авто до

трех лет

Вы приняли машину в наследство либо в дар и решили ее продать.

Правило то же — если владеете имуществом менее трех лет, обязаны

отчитаться перед налоговым органом и уплатить налог.

Так как вы не оплачивали покупку, то не сможете уменьшить доход

на расходы, но имеете право применить налоговый вычет в 250 тыс.

рублей.

Пример:

Машину, полученную в дар в 2020 году, в 2021 году продали за 300

тыс. рублей. Рассчитаем налог при продаже подаренного

автомобиля:

300 000 – 250 000 = 50 000 (налогооблагаемый доход), где 250

тысяч — имущественный налоговый вычет, уменьшающий доход от

сделки.

НДФЛ = 6 500 рублей (50 000 х 13%).

Финансовый результат будет нулевым или отрицательным, если вы

продаете автомобиль дешевле 250 тыс. рублей.

В этом случае вы не платите налог с продажи автомобиля. 2022 год

— отчетный, сдаете только декларацию.

Пример:

Стоимость реализованного авто в 2021 году, который приобрели в

2019 году, составила 250 тыс. рублей. Проверим, нужно ли платить

налог при продаже автомобиля:

250 000 – 250 000 = 0, где 250 тыс. рублей — налоговый вычет

либо подтвержденные расходы на покупку.

Снижаем налоговую базу за счет других

вычетов

Допустим, в одном и том же году вы продали машину и оплатили

учебу. Вычет, положенный при оплате образования, можно учесть при

расчете налога с продажи авто. Данные заносятся в одну декларацию

3-НДФЛ.

Пример:

В 2020 году вы купили машину за 750 тыс. рублей, а в 2021 году

продали ее за 1 млн рублей. Автомобиль в вашей собственности был

меньше трех лет.

Считаем налоговую базу:

1 000 000 – 750 000 = 250 000

Вы вспомнили, что в 2021 году оплатили учебу на 100 тыс. рублей

и пересчитали налоговую базу:

1 000 000 – 750 000 – 100 000 = 150 000

НДФЛ = 19 500 рублей (150 х 13%).

Налог с продажи подаренной машины

Имеет значение то, кто подарил машину. Если это сделал близкий родственник, действуют те же правила налогообложения, что и продаже автомобиля купленного самим владельцем, ставшим позднее продавцом. Например, если отец покупал автомобиль за 800 тысяч, подарил её сыну, а сын продал её за 800 тысяч или менее, налог не уплачивается, независимо от срока владения.

Имущественные подарки от родственников, которые не считаются близкими, строятся по другому. Если племянник получает в подарок от дяди автомобиль стоимостью 700 тысяч, он уже обязан заплатить налог в размере 13% (с 700 тысяч – 91 тыс. руб). Зато если племянник решит продать автомобиль ранее 3 лет владения, налог с суммы 700 тыс. рублей платить не придется, так как он уже оплачен при вступлении во владение и должен быть отминусован при продаже.

Порядок уплаты

Законодательство предусматривает определенный порядок расчета и уплаты налога при совершении сделки купли-продажи автотранспортного средства.

Подача декларации

Физические лица, осуществившие сделку покупки и продажи автомобиля, могут подать налоговую декларацию 3-НДФЛ такими способами:

- принести ее в инспекцию лично или через представителя;

- через личный кабинет на сайте ФНС;

- на портале Госуслуг;

- отправить почтой заказным письмом с описью вложения.

Для оформления налоговой декларации нужны следующие документы:

- Справка по форме 2-НДФЛ. Ее выдают по месту работы. Если гражданин трудился в нескольких местах, то он берет справки на каждом из них. Но этот документ нужен только в том случае, если человек хочет получить налоговый вычет.

- Договора купли-продажи, подтверждающие приобретение и последующую продажу машины. Если приобретение подтвердить документально не удается, то можно обойтись без него. Но тогда при расчете налога налоговая база на эту величину не уменьшается.

- Свидетельство о постановке физического лица на налоговый учет. Из этого документа потребуется ИНН, который вписывается в декларацию.

- Паспорт. С него снимают копии и прилагают к декларации.

Особенности подачи налоговой декларации при продаже автомобиля приведены тут.

Сроки

Эти условия прописаны в Налогом кодексе РФ. В статье 229 (пункт 1) указано, что декларация подается в следующем календарном году после заключения сделки купли-продажи авто за 30 апреля включительно. А статья 228 (пункт 4) устанавливает срок уплаты налога: 15 июля года, следующего за годом получения дохода.

Что будет, если не подать декларацию?

Если у гражданина по итогам сделки возникла обязанность заплатить налог, то это должно быть сделано в обязательном порядке. В противном случае к нему будут применены санкции.

Что будет, если пропустить срок?

Налоговым законодательством установлена дата подачи декларации. Если пропустить ее, то придется заплатить штраф (статья 119 НК РФ):

- при пропуске срока подачи «нулевой» декларации – в размере 1000 рублей;

- при необходимости заплатить НДФЛ – 5% от исчисленной суммы налога за каждый календарный месяц.

Расчет штрафа начинается с 1 мая. Но его размер не может превышать 30% от суммы, подлежащей уплате.

Если не внести средства вовремя

Если же декларация подана в установленные сроки, но НДФЛ до 15 июля не был оплачен, то согласно статье 122 НК РФ налогоплательщик подвергается штрафу, который составляет 20% от начисленной суммы. За каждый день неуплаты будут начисляться пени в размере 1/300 ставки рефинансирования.

Такая санкция может быть применена к гражданину только в том случае, когда неуплату обнаружила налоговая инспекция. Если же гражданин заплатил налог и пени самостоятельно до момента получения уведомления, то ИФНС не вправе подвергать его штрафу.

Как взимается принудительно?

Выявив неуплату налога, инспекция выписывает уведомление и направляет его гражданину. Но если и после этого он не платит НДФЛ, то задолженность взыскивается принудительно. Для этого в его адрес направляется требование (статья 70 пункт 1 НК РФ). В случае, когда гражданин так и не отреагировал на документ, то ИФНС обращается в суд, который выносит решение об уплате налога. В случае неуплаты дело передается судебным приставам.

Есть ли последствия у просрочки предоставления отчётности и погашения НДФЛ?

Рассмотрим сказанное выше на конкретном примере. Гражданин продал автомобиль, находивший у него во владении в течение двух лет, за 350 тыс. руб. Ранее он приобрел его за 300 тыс. руб. Следовательно, он должен быть заплатить налог в размере (350 – 300) * 13% = 6,5 тыс. руб. в срок до 15 июля следующего года. Также он должен быт предоставить декларацию до 30 апреля. Но он не сделал ни того, ни другого.

Инспекция обнаружила это в 25 сентября этого же года и выписала ему:

- штраф за неподачу налоговой декларации в установленный срок: 6500 руб. * 20% * 4 мес. = 5200 руб.;

- штраф за неуплату НДФЛ: 6500 руб. * 20% = 1300 руб.

Кроме того, были рассчитаны пени за неуплату НДФЛ. Для этого определено количество дней просрочки:

- июль – 16 дней;

- август – 31 день;

- сентябрь – 24 дня.

Итого: 16 + 31 + 24 = 71 день. Ставка рефинансирования составляет 7,25% годовых. Тогда сумма к уплате составит: 6500 руб. * (7,25 / 300)% * 71 день = 110,76 руб. Итого общая сумма к уплате составит: 5200 + 1300 + 110,76 = 6610,76 руб.

В каких случаях граждане не обязаны выплачивать искомый налоговый сбор

Существует ряд определенных законодательством обстоятельств, возникновение которых при продаже автомобиля, находящегося у вас во владении, освобождает вас от внесения в государственный бюджет довольно внушительной части полученных при продаже средств. Рассмотрим перечень подробнее.

Таблица 1. Когда можно не выплачивать налоговый сбор?

Почему за сумму в 250 тысяч рублей не снимают налог? Все очень просто. Эта денежная величина представляет собой сумму, получаемую по имущественному вычету.

Приведем пример. В конце 2012 года Марина Николаевна купила за полмиллиона рублей автомобиль, а в 2014 решила его продать, так как несколько раз попадала в дорожные происшествия, и его состояние стало аварийным. Цена итоговой реализации составила 230 тысяч рублей. Документы, полученные при покупке автомобиля и подтверждающие состоявшуюся сделку по продаже, у Марины Николаевны имеются на руках.

Поскольку итоговая цена реализации значительно ниже цены покупки, ни налоговую декларацию, ни сбор по НДФЛ от Марины Николаевны налоговая служба не ждет.

Если бы Марина Николаевна реализовала автомобиль дороже 250 тысяч единиц российской валюты, а также дороже цены, то роль базы налогооблагаемой играла бы, возникшая между стоимостью реализации и покупки разница, так как в этой ситуации именно она играла бы роль дохода.

Приведем пример. Григорий Петрович приобрел машину за 900 тысяч российских рублей, за двенадцать месяцев оснастил ее различными техническими «примочками» и решил продать, чтобы купить вариант более новый. Стоимость машины поднялась на 250 тысяч рублей. Рассчитываться налоговое отчисление будет непосредственно с этой разницы. 13% от нее составят 32 тысячи 500 российских рублей.

Напоминаем, если машина находилась в собственности менее 36 месяцев, а затем была продана дешевле изначальной собственной стоимости, то подать декларацию в налоговую инспекцию нужно в обязательном порядке, иначе вам «накапает» солидный штраф, однако, передавать налоговое отчисление в государственную казну необходимости нет.

Поскольку конечная цена реализации меньше, чем цена приобретения, облагать налоговым сбором фактически нечего.

Если же машина продается по стоимости, превышающей 250 тысяч рублей, однако на руках владельца не имеется документов соответствующего содержания, доказывающих совершенные при покупке затраты, налоговое отчисление будет выплачиваться с суммы, превышающей искомые 250 тысяч.

Приведем пример. Алиса Леонидовна купила машину для семьи, стоимость которой составила 600 тысяч рублей. Совершена покупка была в 2014 году, через два года авто реализовано по стоимости, на 100 тысяч рублей меньшей. К сожалению, у Алисы Леонидовны не оказалось подтверждающих покупку документов, поэтому налог будет выплачен из разницы между суммой реализации и 250 тысячами рублей, значит, составит (500 000 – 250 000)*13% = 32 тысячи 500 рублей.

Представим, что Алиса Леонидовна в 2014 году купила не семейный автомобиль, а машину только для себя, маленькую и быструю, как раз для передвижения по городу. Покупка обошлась ей в 350 тысяч рублей. Через два года машина ей поднадоела, и она выставила ее на продажу за 400 тысяч. Покупатель нашелся почти мгновенно. К счастью, в этой ситуации Алиса Леонидовна не забыла, куда дела документы, подтверждающие совершенные при покупке затраты, поэтому налоговое отчисление она выплатила с разницы между ценой продажи и стоимостью покупки. Получилась сумма в 50 тысяч рублей, 13% от которой составили 6 тысяч 500 рублей.

Если бы документов не оказалось и в этом случае, пришлось бы Алисе Леонидовне выплачивать налог с разницы между конечной ценой продажи и 250 тысячами рублей вычета, то есть отдала бы в государственную казну она 19 тысяч 500 рублей, которые являются 13% от 150 тысяч разницы.

Продажа двух автомобилей в течение года

Здесь стоит заметить, что этот самый налоговый вычет в размере 250 000 руб. можно применять только к одному проданному автомобилю за один год, стоимость которого превышает 250 000 руб. Но при этом если вы реализовали несколько машин, которые были куплены менее трех лет назад, и за каждую из них заплатили не более 250 000 руб., то в этом случае вычет 250 000 руб. у вас будет разделен на все проданные автомобили, и второй раз данную льготу в этот год применить уже нельзя.

Пример. За один год вы продали два автомобиля, по 150 тыс.руб. каждый. Их суммарная стоимость составила 300 тыс. руб. Налоговый вычет применяете к этой общей сумме: 300 тыс. руб. – 250 тыс. руб. = 50 тыс.руб. С полученной суммы платите 13% налога, что составит 6 500 руб.

А если вы вообще не хотите платить налог за продажу двух машин, общая цена которых превышает 250 тыс.руб., то в этом случае можно применить небольшую хитрость, в которой нет ничего криминального: продавайте машины по одной в разные налоговые периоды. То есть, в один год продали одну машину за сумму не более 250 тыс. руб. а на следующий год продайте вторую машину за такую же сумму. И тогда налог платить не придется вообще.

Есть еще один способ избежать налога при продаже двух автомобилей в один год: их покупная подтвержденная стоимость должна быть выше той цены, за которую вы их продали.

Пример. Вы продали две машины по 400 000 руб. каждую. Но купили их год назад по 500 000 руб. В результате очевидно, что никакой прибыли вы не получили, поэтому налога платить не нужно. Но это правило будет действовать только в том случае, если у вас сохранились документы, подтверждающие цену, за которую вы эти автомобили приобрели. В противном случае налог придется заплатить, а вычет 250 000 руб. можно будет использовать только к одной машине. Поэтому сохраняйте все документы!